|

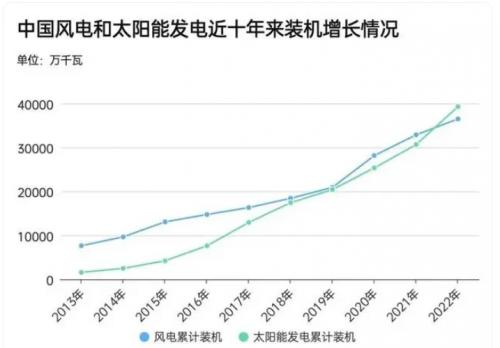

新能源是过去几年的投资主线之一。在新能源替代旧能源的宏大叙事中,风电与光伏是能源革命的绝对主角。 按双碳规划,两者未来将占据整个能源体系的半壁江山。目前来看,两者的装机量也大致相当。截至2022年底,风电装机规模3.65亿千瓦、太阳能发电装机规模3.93亿千瓦。 虽然都是新能源中最核心的板块,装机量也相当。但到了资本市场,两者的表现却天差地别。光伏板块有三家千亿市值规模以上的公司,而市值最大的风电企业只有345亿。风电龙头市值不到光伏龙头市值的五分之一。 那么,风电到底是价值陷阱,与光伏的差距会持续拉大,还是一块价值洼地,未来在资本市场上追赶上光伏的脚步?本文持有以下观点: 1、全球化滞后,制约了风电的成长性。与光伏相比,风电在关键零部件中有被卡脖子的现象且业务的投资成本更高,两者一同制约了风电出海的步伐。我国光伏产品出口额已达到每年数百亿美元的规模,而2022年风电产品出口额只有10亿美元上下。 2、风电追不上光伏的盈利能力。风电机组属于超大和超重的机械设备,需要重资产的零部件投入,原材料占到总成本的9成以上。而光伏有一定的技术加成,原材料占总成本比重只有80%。更低的原材料成本占比,使光伏较风电企业有更高的利润率。 3、风电与光伏的差距会越来越大。光伏随着技术进步,成本下降的幅度远高于风电。未来光伏用电成本低于风电是大概率事件,在用电成本的大幅下降下,光伏2022年装机量超过风电,并在2023年扩大的优势。 /01/装机量相当,市值差距巨大 在主要的新能源投资赛道,风电与光伏是新能源体系最重要的构成,按照“双碳”规划,两者未来将占据整个能源体系的半壁江山。 作为新能源赛道最重要的两个板块,两者目前的装机量规模也大致相当。据国家能源局统计,截至2022年底,风电装机规模3.65亿千瓦、太阳能发电装机规模3.93亿千瓦,太阳能发电中99%以上的装机都是光伏。  虽然都是新能源中最为核心的板块,装机量也相当。但资本市场却偏爱光伏板块,风电一直是绿叶般的存在。市场已经把这种偏好演绎到了极致,虽然光伏ETF在2023年大跌36%,但光伏板块仍有三家千亿市值规模以上的公司。反观风电板块,风电企业中,市值最大的企业只有345亿。 风电与光伏板块的市值差距有越来越大的趋势。在2020年,彼时风电中市值规模最大的金风科技市值还有隆基绿能市值的一半。但如今,风电龙头市值不到光伏龙头市值的五分之一。 从财务指标看,市值差距大是因为风电企业的成长性已经远远被光伏企业甩开。从2019年到2022年,光伏龙头隆基绿能、通威股份的营收复合增长率分别是57.8%、56%。而同期风电龙头金风科技、明阳智能的营收复合增长率分别为6.6%、43.5%。 高成长性下,光伏龙头的营收规模也开始反超风电龙头。2019年隆基绿能的营收规模只有金风科技的60%,到2022年隆基绿能营收是金风科技的2.8倍。 那么,光伏企业是如何拉开和风电企业的差距的? /02/滞后的全球化,与追不上的利润率 从目前看,光伏比风电更好地实现了全球化。我国光伏产品出口额已达到每年数百亿美元的规模,而国内风电产品2022年的出口额只有10亿美元上下。 光伏出海比风电更顺利很大程度上在于,光伏产业的可控性更强,在主要的硅料、硅片、电池片、逆变器、组件等产业环节上,国内厂商普遍占据全球50%以上的市场份额,个别环节全球市占率更是高达80%以上,产业链包括上游制造设备、光伏发电主材等均占据主导地位。 相比之下风电仍一定程度上存在被卡脖子的现象。但被卡的并非尖端技术,而是精密零部件。目前轴承、叶片芯材等风机关键零部件仍一定程度上靠进口。比如,与普通轴承不同,大多数风机都是建立在荒山、戈壁等地区,不仅要抵抗风沙侵袭,还要具备防高低温差以及防湿、防热等特点,风机轴承作为一种精密器件,也被德、日、瑞典等工业强国主导。 随着我国制造能力的发展,风机在关键零部件领域自主能力有了增强,部分被卡脖子的零部件正实现国产化,风电出海进程也由此加快。 但风电行业的高投入属性依然会限制风电出海的速度。相比光伏,风电对资金的投入要求更高,2022年明阳智能、金风科技用于购买固定资产的资本开支分别达到80亿、90.3亿,而同期营收规模远大于两者的隆基绿能用于购买固定资产的资本开支只有50.1亿。 需要更高的资本开支,是因为风电的单位投资成本更高。按照财经媒体“财经十一人”的数据,目前西南地区风电单位千瓦投资成本在6500元左右,光伏单位千瓦投资成本4000元左右。 而风电单位投资成本高则是由自身的产品属性决定的。风电占地广,风电基地同时需要土地审批、线路外送等跨部门协调,而光伏就方便快捷多了,从戈壁沙漠到工厂厂房再到农村屋顶,随用随安。风电更大的占地面积也就意味着更高的资金投入。 同时,风电机组属于超大和超重的机械设备,需要重资产的零部件投入,细分起来其上游原材料有叶片、轴承、塔筒、主轴、铸件、发电机、齿轮箱、电缆等,风机产品的原材料占到总成本的9成以上。而光伏有一定的技术加成,原材料占总成本比重只有80%。 也正是更低的原材料成本占比,使光伏较风电企业有更高的利润率。今年前三季度,隆基绿能净利率达到12%,同期明阳智能净利率只有6%、金风科技只有4.67%。 如果说,风电企业仍有机会靠全球化追上光伏的成长性,但原材料成本占比过高的产品属性,使它很难追上光伏的利润率。 /03/风电与光伏的差距会越来越大 在新能源发电中,风电装机量一直领先于太阳能发电。2022年,两者位置互换,中国太阳能发电装机量首次超过了风电。进入2023年,光伏拉大了与风电的差距。2023年上半年,全国风电新增并网容量2299万千瓦,全国光伏新增并网7842万千瓦。光伏新增并网容量远高于光伏。 装机量趋势反映出了,风电与光伏的差距正变得越来越大,这其中的核心逻辑是光伏随着技术进步,成本下降更快。根据IRENA测算,从2010年到2020年,中国陆上风电的平度电成本下降了47%。光伏平准化度电成本下降了84%。在成本快速下降后,光伏与风电成本已属于同一水平,并低于海上风电。考虑到,陆上风电资源开发相对成熟,而新增量远海风电的成本又高于光伏,光伏在新能源发电中将逐渐比风电更具成本优势。 光伏成本下降更快源于“技术含量”不同。从发电原理来看,风电是由风的动能转化为风机的机械动能,再转化为电能的过程,产业核心环节在于风机转化的效率,产业技术迭代速度慢。而光伏发电是利用半导体界面的光生伏特效应而将光能直接转变为电能的一种技术,技术迭代空间更大,且每次迭代都会带来成本下降。 比如,2019年前后PERC刚成为主流技术不久,如今光伏又处于P型电池向N型电池升级的阶段,N型电池相较P型有更高的光电转换效率,这意味着相同面积的电池,N型可以发出更多的电。随着光伏的技术,光伏有望持续拉大与风电的成本差距,进而较风电获得更多的市场。 而从应用场景看,光伏也比风电有着更大的潜力。风电设施大多集中在戈壁、海上,应用场景相对单一,基本是“TO B”属性。而光伏既有大规模的集中式光伏电站,也有较为灵活分布式光伏可以深入到“千家万户”,进而完成由B到C的延伸。 虽然都是讲述着新能源替代旧能源的故事,但落到实际业务中,两者实现的高度却大不相同。 技术降本使光伏实现了装机量反超,从B到C又为光伏带来了增量场景,相对风电而言,光伏无疑在资本市场上有着更大的想象空间。 |