据IMS Research的最新数据,2010年全球新增光伏装机17.5GW,同比增幅达130%。2010年,广大光伏生产企业一方面享受着高增长带来的利润,一方面大幅扩张产能,而基本无暇顾及整个产业链是否健康发展。那么,2011年呢,是会出现产能过剩,还是会重演去年的疯狂抢货行情?笔者以为

据IMS Research的最新数据,2010年全球新增光伏装机17.5GW,同比增幅达130%。2010年,广大光伏生产企业一方面享受着高增长带来的利润,一方面大幅扩张产能,而基本无暇顾及整个产业链是否健康发展。那么,2011年呢,是会出现产能过剩,还是会重演去年的疯狂抢货行情?笔者以为,这将取决于两个主要因素,一是终端应用市场容量的变化,二是产业链各环节有效产能的释放。

一、2011全球光伏市场需求分析

1.光伏市场正向欧洲以外转移

全球光伏市场经过数十年的发展,累计安装量在2006年达到了5.5GW,而当年的新增装机也达到创历史记录的1.5GW。之后,在各国激励措施的促进下,全球装机继续一路高歌猛进,甚至2008年起的全球金融危机也没有能阻止其快速增长。IMS Research预测认为,2011年全球新增光伏装机将达到20.5GW,同比增长仅为17.1%。但我们同时预计,全球市场经过短暂调整后,远期将继续大幅增长(参照图1)。

目前,全球主要的光伏应用市场集中在欧洲,其中德国、意大利、法国和西班牙将仍然是未来几年的主要安装大国。但由于这几个国家的政府都担心光伏发展过热,一直在调整上网电价政策以引导产业健康理性发展,这将使得整个欧洲的安装量在2012年前有所回调。

在亚洲,澳大利亚、韩国、日本和印度将是未来几年的增长引擎。而中国,由于目前还看不清政府的政策,近期市场难以预测。但中国市场一旦启动,其发展速度将远远快于其他市场。我们认为,2012年中国市场的新增装机很可能将突破1.5GW。

如果仅仅考虑复合增长率,美洲市场在未来5年将经历最快的增长速度,尽管其市场总量比亚洲要小。

2.公用事业级光伏电站比重不断攀升

我们知道,不同的市场偏好不同的光伏系统,而光伏组件和逆变器的成本占不同光伏系统总成本的比重也是不一样的,随着组件价格的下跌,逆变器的成本将越来越引起大家的重视。与组件不同的是,一般的光伏组件适用于大多数的光伏系统,而逆变器却必须选择与系统相匹配的。因此,想要更深入了解全球市场的发展趋势,就必须立足于不同规模光伏系统的增长情况。

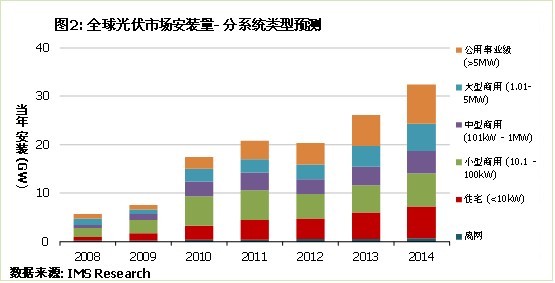

图2是未来几年全球光伏市场分系统类型的预测。由图所见,小型商用系统在2010年和未来几年都将是最大的系统市场,这主要是由于德国和意大利等欧洲市场以此类型为主。

我们认为,从2012年起,大型商用和公用事业级光伏电站的比重将持续显著上升,这主要是由于美国和中国等新兴市场更偏好大规模的光伏电站。而从绝对增长规模来看,公用事业级光伏电站安装量增长最快。除了市场偏好外,还有一个原因是较低的逆变器均价。因为光伏市场的增长取决于政府的补贴政策和主要设备(组件和逆变器)的价格,公用事业级光伏电站一般使用500KW以上的光伏逆变器,每瓦的逆变器价格明显低于小功率产品,这将有助于降低系统的安装成本,促进该类型市场的发展。

二、全球光伏市场供给分析

2010年火热的市场行情带动多晶硅价格一路走高,现货价从年初的30万人民币每吨飙升至9月份的60多万元每吨,与之对应,硅片、电池片和组件的价格也持续上涨。一些成本较高的企业纷纷复活,还有一些行业外企业宣布进军硅产业链相关领域。

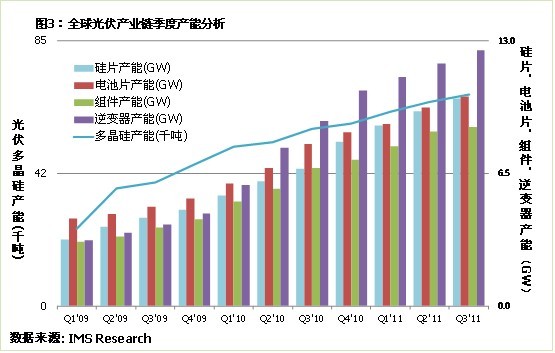

图3是全球光伏产业链主要产品的各季度产能变化情况。如图可见,整个光伏产业链上主要生产环节的季度产能一直在增长,但速度有所不同。

1.硅片产能偏低将逐步缓解

由图可见,在2010年第三季度前,电池片产能一直远高于所需硅片产能,这导致硅片供应偏紧。由于电池组件需要目标市场的质量认证、客户付款周期较长以及主要市场在海外加大了运输周期等原因,促使电池组件需求信息传递较为缓慢,由此带来了市场对组件供需的反应迟缓,因此尽管其上游产品电池片生产线所需资金较大,许多新进入企业仍然选择投资电池片,这使得电池片的产能一直高于硅片和组件。

在中国大陆,还有个特殊的原因,就是之前很多硅片厂商都是投资的125mm的单晶硅片生产线,而欧洲市场更偏好多晶组件,这使得多晶硅片供应不足,而单晶硅片相对充足。随着国内主要硅片企业的进一步扩产,硅片供应紧张的状况在2011年将有所缓解。

尽管多晶硅料的实际产能在今年以前一直高于与之匹配的硅片产能(假设平均6.5克多晶硅可以生产1W硅片),可其实际产量却一直供不应求。尽管一些国际大厂纷纷宣布扩产,但由于多晶硅料产能的建设周期较长,扩产计划难以在短期内释放出实际产能。因此市场短期供应紧张的局面拉升了现货价格,使得一些成本较高的中小企业得以重回市场。基于此,我们预计,单就供应链角度,多晶硅料的供应在2011年将保持供需平衡。

2.电池片和光伏逆变器产能扩张惊人

去年火热的市场行情促成了一批又一批的电池片新军。据不完全统计,仅在中国大陆,去年下半年和今年上半年新增的电池生产线将超过10GW。但在疯狂扩张的同时,许多生产商却忽视了一点,由于硅片短缺,很多电池片生产线并没有真正满负荷生产。这些新增产能,实际是在为明年或者后年光伏市场的又一次爆发做着准备。

尽管光伏逆变器市场发展和光伏装机量密切相关,但由于库存短缺、元器件供应瓶颈和订单重复,2010年逆变器需求已与实际装机量增长脱钩,并产生了供应商市场份额巨大变化和严重的供需失衡。

2010年初,逆变器元器件供应瓶颈与德国市场的繁荣带来逆变器严重短缺,这导致许多客户纷纷恐慌性地重复下订单,由此进一步加剧逆变器短缺预期。因此,许多逆变器供应商宣布大规模产能扩张,致使2010年的行业总产能超过30GW,达到上一年的两倍。同时,2010年的工厂利用率也显著增长,达70%左右,并在第三季度增长触及90%。IMS Research研究显示,今年雄心勃勃的产能扩张仍将继续,尤其亚洲和北美的逆变器供应商将继续增加产能,预计将有12-15GW的额外产能计划在今年增加。

三、全球光伏链供需现状及挑战

1.产能利用率:短期下行,长期平稳

图4是季度组件安装量和光伏产业链部分产品的产能利用率对比。去年下半年起,中国大陆的电池片厂商疯狂扩张产能,短期内产能过剩已经不可避免,而组件的产能提升相对容易。为了更清晰地显示产能利用率变化情况,本图没有包含电池片和组件的产能利用率。

如图所示,光伏组件的季度安装量具有明显的周期性,这与欧洲主要市场光伏补贴政策的变化密切相关,但产能利用率并没有完全随着组件安装量的波动而变化。

2009年第二季度前多晶硅的产能利用率急剧下行,主要是因为国内的一些多晶硅产能开始释放,加上国际光伏市场还没有完全从金融危机的影响中恢复。但由于多晶硅的产能释放是一个平缓的过程,随着光伏市场的回暖,从2009年第三季度起,多晶硅的产能利用率保持平稳上升,预计这一趋势将一直保持到今年底。

由于硅片产能扩张相对容易,且达产周期较短,随着去年底一批产能释放,以及下游市场的放缓,硅片的设备利用率将明显下行。但因为今年终端需求仍将缓慢增长,其产能利用率会一直较为平稳。

2010年,由于硅片紧俏,许多电池片生产线开工不足,利用率偏低,随着今年大批电池片生产线完成调试,其产能利用率一定会比去年同期还要低。

一个特别有趣的现象是,光伏逆变器的产能利用率从去年第三季度的近90%大幅跳水到今年第一季度的35%左右。我们认为,这主要是因为去年新增逆变器产能从下半年才开始释放,但由于主要欧洲市场在2011年都下调了上网电价,促使采购商纷纷推迟采购和取消之前的重复订单以降低库存,因此进一步压低了产量。

2.供大于求与价格下降不可避免

由于今年的新增光伏装机容量同比增长将只有17%,而主要生产环节(多晶硅料、硅片、电池片、组件和逆变器)今年第一季度的季度产能同比增长在22%~89%之间,均高于市场需求的增长,考虑到许多产能的增长还在继续,实际产能增加应该更多。因此,我们认为供大于求的状况将不可避免。

在硅产业链上,今年的多晶硅料和硅片将保持供需基本平衡。由于多晶硅料产量的提升以及硅片产能的提高,今年的硅片供应将比去年有所缓解,全年的硅片产量将可以满足终端市场对组件的需求量。

但电池片和组件则会出现供大于求。由于电池片和组件产能的疯狂扩张,部分厂商为了尽快收回投资以及提高设备利用率,可能会生产过多的电池片和组件。由于终端应用市场增长放缓,这部分电池片和组件短期内不会被安装,仅会加大在生产和渠道中的库存。但这一短期内电池片和组件产量的扩大,很可能带来硅片市场出现虚假的“供不应求”局面。

如前所述,今年的逆变器规划产能将增加12-15GW。考虑到2012年市场前景的不确定性,我们认为,如此大规模的扩张十分惊人,许多供应商的产能扩张计划无疑不够谨慎。IMS Research的最新研究报告已证实,逆变器短缺目前已得到缓解,供需天平开始向严重供应过剩倾斜,而由于2010年第四季度库存记录已达到较高的水平,其对市场的影响将在今年第一季度开始显现。

由于大多数欧洲市场都下调了电价补贴,终端采购商势必将尽力压低采购价格以降低库存成本。因此,我们预计,显而易见的供给过剩将促使今年底的组件价格同比下降超过10%。

尽管2010年逆变器需求高涨、供应紧张,然而实际出厂价却急剧下降了11%左右。虽然供应短缺的趋势使得很多终端用户认为价格还会大幅提高,但价格下滑并非由于产能增加,而与市场结构变化有关。如较高的产量被出售到通常要求低价格的德国市场;而在中国去年的金太阳工程设备集中招标中,数家公司以低于1元人民币每瓦的价格中标,如此低的价格进一步增强了采购商对逆变器价格下降的预期。同时,2011年德国及全球应用市场的变化,将促进逆变器市场的再次结构调整,并很可能带来更为温和的均价下降,预计其今年价格将有10-15%的下降幅度。

3.提高效率,应对挑战

随着累计安装量的提高,各国下调补贴单价是必然趋势,2010年光伏市场的繁荣是否会在2011年继续,取决于广大厂家的共同努力。

笔者以为,提高产能利用率和降低生产成本是必经之路。产能利用率的提高需要合理规划产能发展及安排生产;而随着人力和电力等能源成本的上升,通过改进技术研发来提高电池组件和逆变器效率,以及提高光伏系统设计水平(提高电站整体输出效率),是降低成本唯一可行的策略。(作者为IMS Research高级分析师)