关注| 硅片行业:过剩背景下的寡头市场

▌细分市场浅水难养蛟龙,单多晶龙头面临激烈竞争

单多晶细分市场的竞争格局已经逐渐清晰。

单晶硅片市场目前是由隆基和中环构成的双寡头格局,两家合计占整个硅片市场16.7%的市场份额,占整个单晶硅片市场55.8%的份额。

2018年1月,隆基提出了《关于单晶硅片业务三年(2018-2020)战略规划》,预计单晶硅片产能从2018-2020年分别达到28/36/45GW;中环在2018半年报中也预计到2018年年底公司单晶硅材料产能将达到23GW以上;双寡头凭借低成本继续抢占二三线厂商的市场。

多晶硅片市场则是协鑫一家独大。

2017年前CR9达到60%,其中协鑫占多晶硅片市场份额26%,其余第三方多晶硅片厂商市占率最高也仅有6.5%,晶科、阿特斯等第三方硅片厂的份额总计达13%。

“531新政”对多晶硅片的冲击尤为严重,531之后荣德、高佳等二线第三方硅片厂纷纷降低开工率,旭阳雷迪直接关停,预计多晶硅片未来的格局将以协鑫、一体化组件厂和少量第三方企业鼎足并立的状态。

随着龙头企业产能进一步扩张,单多晶细分市场空间已经难以容纳细分龙头的长期成长,协鑫、隆基、中环三大寡头之间将出现激烈的正面交锋。

预计到2018年底协鑫、隆基、中环的产能分别达到30GW、28GW和23GW,一体化组件厂的硅片产能达到30GW以上,假设2019年全球硅片需求为110GW,仅三大龙头和一体化组件厂产能已可满足全部需求,因此2019年硅片行业的价格和毛利率仍将面临较大压力。

供过于求将持续,成本同质化导致毛利率处于低位

民企座谈会后,国家能源局释放政策调整信号,“531新政”带来的悲观情绪开始扭转,市场对于2019年国内装机容量的预期已经从30-35GW上调至40-50GW,全球装机容量也从100GW上调至110GW以上。

然而,与制造环节140GW以上的产能供给相比,市场预期的转暖并不能改变供过于求的现状,由于市场份额日趋向头部集中,行业内面临的竞争甚至会更加激烈。

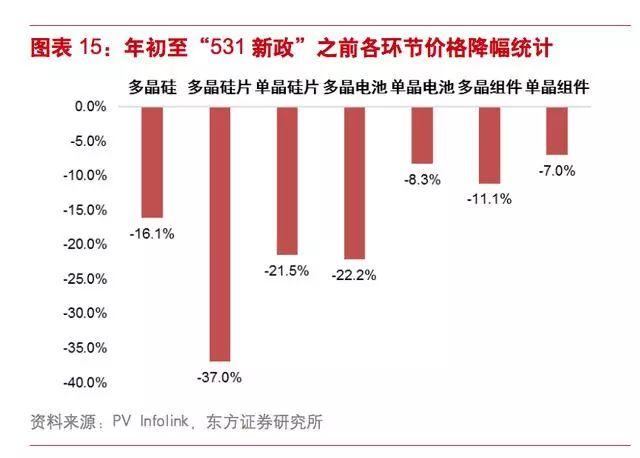

受供需失衡影响,光伏全产业链价格均出现大幅下降。年初以来,降幅较大的环节集中在中上游,“531新政”之前,由于硅片环节新产能大量投放,单多晶硅片的价格已经下调37%和22%,其他环节调整幅度相对较小。

“531新政”之后,各环节价格降幅达到20~40%,其中多晶硅料和电池环节补跌明显,组件降价幅度再度居于末尾,表明本轮调价对组件企业冲击相对较小。

中短期内,大背景仍是供过于求,价格下降趋势不会改变。

短期内“531新政”对需求的冲击仍在消化,预计全年国内装机容量约40GW,同比下滑20%以上,4季度国内装机容量同比小幅下降,受此影响硅片价格继续缓慢下探,但降幅已大为收窄;

中期内,硅片仍是制造环节产能最多、扩产最快的一环,并且呈现寡头竞争格局,尽管不排除需求超预期出现阶段性景气的可能,价格继续下跌仍是概率更大的事件。

长期看,寡头成本趋于同质,高毛利时代终成历史。

从需求端看,我国光伏装机量将从高速爆发增长逐步过渡到缓慢稳定增长阶段;

从供给端看,隆基、中环等硅片龙头仍在持续扩产能,同时两大龙头的利润率趋于一致,过剩背景下可能导致整个环节都没有超额利润。

因此,我们认为硅片高毛利时代将成为历史,未来价格会到达龙头的盈利底部,硅片迎来龙头的微利时代。

作者:东方证券彭翀 来源:乐晴智库 责任编辑:jianping