光伏产业“涨声”四起!多晶硅涨了七成 龙头企业股价跟随疯涨

涨涨涨!让分析师感叹“活久见”的是近期多晶硅料价格的快速上涨,一个多月涨70%,涨幅远远大于硅片、组件和辅材。多位业内人士认为,涨价源于供需失衡,目前多晶硅料库存不多。加上年底的光伏装机潮,多晶硅的供给将更为紧张。有业内人士判断,多晶硅料的价格可能还会涨。不过平价时代更强调光伏价格的性价比优势,这也让涨价高度存疑。多名行业分析师

后市展望:下半年装机增加,硅料价格或继续涨

随着供给端的被动收缩,多晶硅料供不应求的局面提前到来。李蒙和陈驰均判断,停产检修的多晶硅企业要复产,快的话就2~3个月,慢的话得半年,“2021年全年可能都是比较紧张,关键是需求起来了”。

一是光伏能源市场拓展的增量需求,二是新冠疫情影响的存量需求,后者是今年光伏需求端最大的变化——新冠疫情让今年上半年的光伏装机需求平移到了下半年。

李蒙说:“上半年的需求全部留到了下半年,特别是第三、四季度。”

国家发展改革委能源研究所可再生能源发展中心副主任陶冶曾对外表示,2020年上半年国内新增装机11.5GW,与去年同期相当,预计占全年的29%;下半年预期新增装机近30GW,全年有望达到40GW。

下半年,国内受益于今年竞价项目和去年平价项目的抢装,这意味着2/3的光伏装机需求将在第三、四季度完成。中国光伏行业协会秘书长王勃华表示,国内光伏市场将实现恢复性增长,并有望在今年四季度迎来装机高潮。

多位业内人士判断接下来的多晶硅料价格还要涨,有人估计可能会涨到12万元/吨,也有人估计会涨到15万元/吨。根据PV infoLink的数据,8月13日,多晶硅致密料的价格区间在8.6万元~8.8万元/吨。因为边际成本递增,多晶硅料涨价向硅片、电池、组件等中下游层层传导。

8月12日,隆基股份官网的单晶硅片报价中特别提到,“由于硅料价格近期变动频繁且幅度较大,若后期硅料价格继续变动±¥3/kg,我司硅片价格相应按±¥0.05/pc调整。”

然而上述硅料企业受访对象却感到委屈,他们认为硅料不应该为光伏全产业链的涨价“背锅”。这是只见硅料企业“吃肉”,不见它们“挨打”。

一名光伏产业上市公司董秘表示,自2018年“5·31”装机低潮后,多晶硅价格从11万元/吨跌至今年上半年的5万元~6万元/吨。根据PV infoLink的数据,即便是目前10万元/吨的多晶硅价格,也仅仅是恢复到了2018年7月的水平。这名董秘说:“装机低潮导致供给过剩,硅料价格自然下跌。但现在需求起来,好像硅料价格就不应该‘上涨’(一样)。”

“今年上半年的价格,那是全行业都在亏损,只有个别大厂保持在盈亏平衡线之上。”李蒙说。

光伏上游硅料产业中,通威股份基本把成本做到了行业最低,今年上半年平均生产成本为3.95万元/吨,新产能平均生产成本为3.65万元/吨。即便是成本管控最优的通威股份,去年多晶硅料价格为6万元/吨时,毛利率也不到30%。

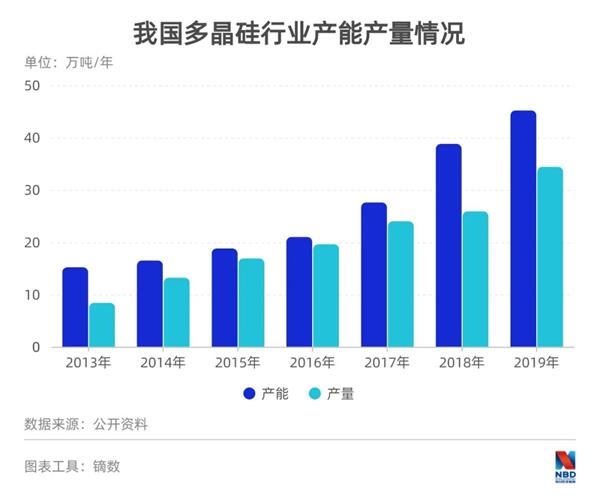

放眼更长的周期,光伏行业的多晶硅自2011年以来走了长达近10年的产能出清之路。

今年初,通威集团董事局主席刘汉元接受《每日经济新闻》记者独家专访时就谈到这一残酷过程,“2007年,我们进入这个(当时)形势极其严峻的行业(光伏上游多晶硅)。最开始,四川有十几家企业,现在只有我们一家;全国有四五十家企业,现在只剩几家;全世界真正活得好一点的不超过五家企业”。

多晶硅料企业经历了痛苦的大浪淘沙过程,先是低质量、高成本企业被淘汰,再轮到低质量、低成本企业,接着是高质量、高成本企业,最后活下来的是高质量、低成本企业。当卖方市场转为买方市场,从供不应求到供给过剩,从边际垄断定价到边际成本定价,硅料企业不得不选择规模经济的生产之路。价格无法覆盖成本,但停产的机会成本太大,企业仍然要保持多晶硅料的量产。

李蒙和陈驰说,一是化工企业的特性,设备闲置容易造成事故,其次是主动停产也意味着让出市场份额,再抢回来就不容易了。

这就像电视剧《大江大河》中的金州化工厂,虽然内销是做赔本生意,但技改前的一车间仍然不敢停产。

“你不生产别人要来生产,不生产或者少生产,成本反而上升了,你的竞争对手生产规模大了,规模效应就(会)体现出来。”陈驰说。

近期,硅料供应是否偏紧再引业内关注。8月18日,在乐山当地启动应急响应后,永祥多晶硅(永祥股份老厂区)按当地政府应急管理局要求,已紧急停产,全部设备安全停车,复产时间视汛情和后续影响而定。据悉,永祥多晶硅的产能为2万吨。但同在乐山的永祥新能源厂区生产未受影响。

作者:胥帅 来源:每日经济新闻 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有