光伏涨价博弈步入“冷静期”:下游豪掷百亿要保供 头部多晶硅企业扩产忙

前段时间涨涨涨的光伏产业链终于冷静下来,9月各制造端价格趋于平稳。然而平稳之下仍暗流涌动,企业之间既博弈也观望。装机量需求增长之下,产能扩张的中游企业豪掷百亿锁定未来五年的硅料供应,足可见原料紧张。硅料生产企业本身是否扩产,也成为被关注的内容之一。9月18日,《每日经济新闻》记者在位于包头市的内蒙古通威高纯晶

大单保供频现

当前,光伏产业正在加快替代化石能源,实现清洁能源革命。有人预计,2025年的非化石能源消费占比将从2019年的15.3%再度提升,到2030年有望达到20%的比重。

此前,有业内人士对《每日经济新闻》记者表示,2020年,全球光伏装机量大约在120GW左右。后疫情时代,光伏将是最有竞争力的能源,2021年,全球光伏装机量有望快速提升到140GW~150GW。预计到2025年,全球光伏年装机量将会超过300GW。

根据国际可再生能源署预测,考虑到装机是逐步增长的,因此,最高峰时期有可能达到1000GW的体量。

1000GW是一个什么概念?袁中华解释道,100GW就已相当于5000万吨石油的能源储备。

与之对应,300GW年装机量也就意味着对多晶硅的年需求量将提升到每年100万吨以上。

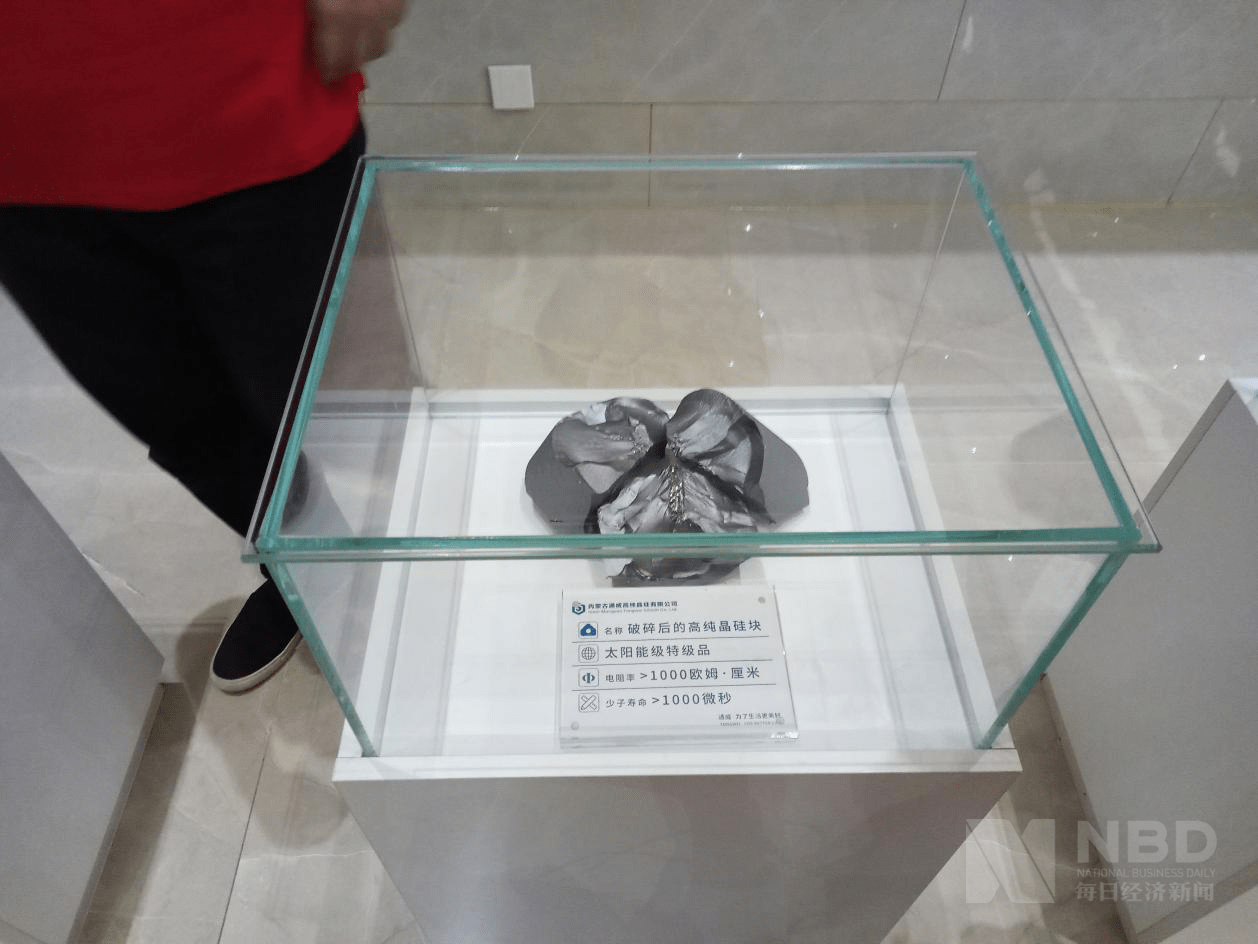

破碎后的高纯晶硅硅块。图片来源:每经记者 胥帅 摄

据记者了解到,正是在2019年,国内外多晶硅料企业争先恐后扩产上量。

2018年,全球多晶硅产量为40万吨,中国多晶硅产量为25万吨;2019年,这两项数字分别为51万吨和34.2万吨。多晶硅料扩产得益于下游各制造端的产量扩张。根据中国光伏行业协会数据,2019年,硅片产量134.6GW,电池片产量108.6GW,组件产量98.6GW。上述环节占全球总产量比重分别为90%、77%、72%。

今年,光伏各制造端扩产的步伐仍在加速。中环股份2019年规划单晶硅片总产能56GW,2020年规划单晶硅片总产能85GW;亿晶光电新建年产3GW硅棒硅片项目。

9月15日晚,晶澳科技公告,拟对一体化产能进行扩建,涉及硅片、电池、组件三个环节,预计总投资额103.91亿元。其中1GW拉晶及5GW切片、20GW拉晶及切片合计投资65亿元,剩余39亿用于电池片、组件项目。

9月10日,隆基股份上调2021年对通威的硅片销售数量,由2021年的16亿硅片调整为26亿片。

《每日经济新闻》记者注意到,光伏全产业链扩产之际又逢硅料涨价,各大企业悄然“抢货”硅料,锁定长单。

8月,隆基股份与亚洲硅业签订94.98亿元多晶硅料采购大单,约定今年9月1日至2025年8月31日合计采购多晶硅料12.48万吨。

9月,上机数控公告,拟2020~2021年向保利协鑫采购原材料多晶硅料1.67万吨,预计采购金额约为15.70亿元。更早之前的8月,上机数控与新疆大全签订20亿元上下的多晶硅料采购大单。

9月,晶澳科技公告称,公司子公司与新特能源达成战略合作,计划于2020年10月至2025年12月期间购买原生多晶硅9.72万吨。参照咨询机构PVInfoLink最新公布的价格估算,预计上述协议合同金额约为91.37亿元。

短则两年,多则五年,各方下手锁定未来五年的多晶硅料,理由只有一个——保上游供应。自2011年多晶硅料一路暴跌以来,下游企业长单锁量的一幕已极其罕见。

永祥股份副总经理禚东举对《每日经济新闻》记者表示:“他们(下游客户)的判断比我们还要乐观,对未来的光伏市场充满信心。现在是我们接到订单的量太大,需求量太大,要快速生产产品满足客户需求。”

记者在和多位光伏业内人士交流中了解到,光伏急速扩张的装机量,将很大程度上取决于上游硅料的供应量。

硅料扩张步伐是否能跟上陡增的需求?从国内硅料企业的扩产进度看,起码最近两年的新增产能很少。

硅料扩产主要在头部企业

“二期项目在筹划中。需要积极推动生产要素匹配、供电线路建设等。”袁中华向记者说道,关于内蒙通威二期项目的筹划,公司将基于一期项目的生产工艺情况,进一步做好工艺技术等方面的优化设计。

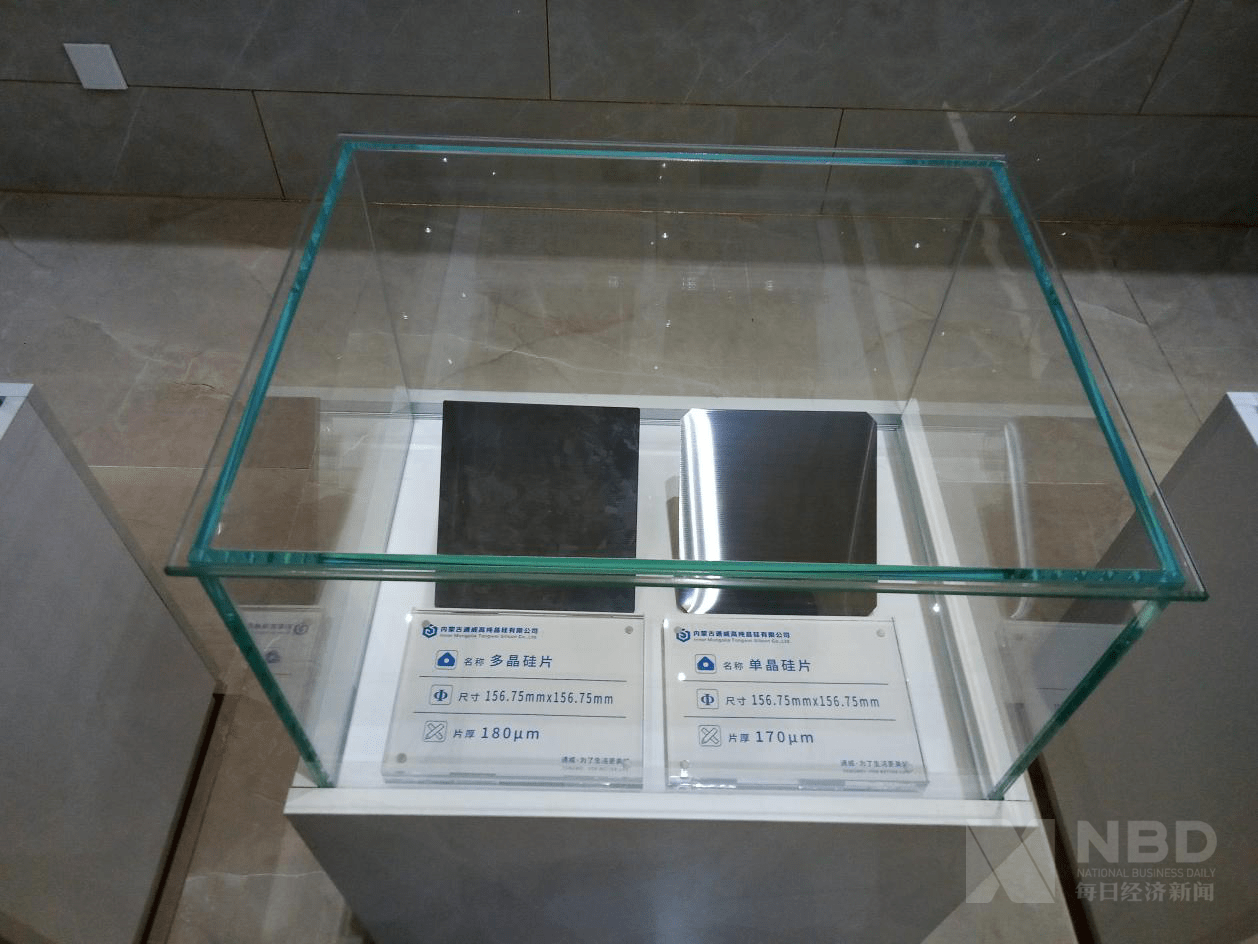

展示台的硅片。图片来源:每经记者 胥帅 摄

他还提到了永祥股份的扩产规划:2019年,永祥股份的出货量为8万吨/年,2021年要达到16万吨/年,2023年要达到22万~29万吨/年,“现在的行业发展,越来越向龙头企业集中。目前通威的硅料产能8万吨,根据通威的规划,到那个时候将毫无争议的成为行业领头羊!”

根据前瞻产业研究院数据,截至2019年底,国内多晶硅企业名义产能超过万吨级别的有——保利协鑫8.5万吨,永祥股份8万吨,新特能源7.2万吨,新疆大全7万吨,东方希望4万吨,亚洲硅业2万吨和内蒙东立1.2万吨等八大厂家,合计超30万吨/年。若按照通威股份的规划,23万吨产能,将占据国内八家大厂总产能的七成。

然而除开通威股份的云南保山项目、永祥新能源(新厂)二期之外,其余大厂2020年的扩产计划较少。

“新疆大全准备上科创板,有扩产计划,亚洲硅业有扩产计划,其余似乎就没有看到公开消息。”一位电力设备与新能源行业分析师表示。

就在8月中旬,亚洲硅业年产3万吨电子级多晶硅项目一期工程动员大会在西宁举行。亚洲硅业计划分两期建设年产6万吨电子级多晶硅,项目总投资50亿元。

9月11日,新疆大全科创板上市招股书(申报稿)获受理,公司的募投项目之一正是年产35000吨多晶硅项目。根据申报稿内容,该项目总投资为35.1亿元。经测算,本项目投产后预计可实现年均营业收入26.1亿元,年均净利润4.94亿元。

加上已有产能7万吨,这意味着如募投项目投产后,新疆大全的实际产能将达到10.5万吨。新疆大全在招股书中提及,项目建设期为19个月,意味着最终的投产时间可能在2022年。

“最近三到五年,韩国OCI、德国瓦克的产能被动压缩,成本缺乏竞争力。改变格局背后,不只是产能和产量规模,还将通过竞争优势支撑改变产业格局。这会形成优中越优的良好循环,中国多晶硅比例在全球也会提升。”袁中华表示,多晶硅成本和工艺竞争上,海外企业很难对中国企业构成挑战。

另外一个是成本核算维度,国内企业产能扩张并非想扩就能扩,“我们为什么2017年没有扩?”袁中华就此反问,这背后是因为成本没有体现出优势,哪家企业扩产厉害,谁就“死”得快。

受价格约束,降低单位边际成本的扩产行为才更有意义。今年上半年,通威硅料平均生产成本为3.95万元/吨,新产能平均生产成本为3.65万元/吨,基本上是行业最低。在最近两年,无论是从扩产的时间、产能来看,通威股份的动作最快,力度最大。

“我们二期项目要努力在一期基础上再降5%成本,甚至10%。要让二期比第一期更具竞争力。”永祥股份董事兼首席技术官甘居富对《每日经济新闻》记者表示。

袁中华表示,目前公司的多晶硅技术路线还有很多潜力可以挖掘,“我们通过‘永祥法’循环生产,比如现在把蒸汽消耗降到以前的1/10,甚至于最后会变为‘0’蒸汽消耗。”

从2007年到现在,多晶硅行业大浪淘沙背后,是极致成本控制——综合电耗从2007年的350KWH/KG降低到2019年的70KWH/KG,降幅高达80%。

全要素成本下降也是光伏产业的必由之路,因为边际成本决定了边际价格。根据可再生能源机构IRENA的数据,2010年~2019年,光伏发电总装机成本下降了约4/5。平价上网年代,最终度电成本下降才能保证光伏发电的竞争优势。所以在2020年4月,全球才会出现1.35美分/KWH的最低中标价格。

一方面是平价上网的低价格,另一方面整个光伏产业链还有向上的空间。正泰新能源总裁陆川在2020第三届中国国际光伏产业高峰论坛上表示,光伏要高质量发展,在产业链上应强调做精做强,而不是更全更大,虽然未来有很多不确定因素,但从历史上的一些典型案例来看,行业发展需要的是全行业的协同智慧。

从资本市场来看,整个光伏板块个股也处于2018年以来的高位。

隆基股份股价一路上涨,刷新新高,市值逼近3000亿元;通威股份股价高位震荡,总市值突破千亿元;晶澳科技股价新高,市值逼近400亿元;晶盛机电股价新高,市值也逼近400亿元……

作者:胥帅 来源:每日经济新闻 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有