光伏产业链概览及展望—-硅片

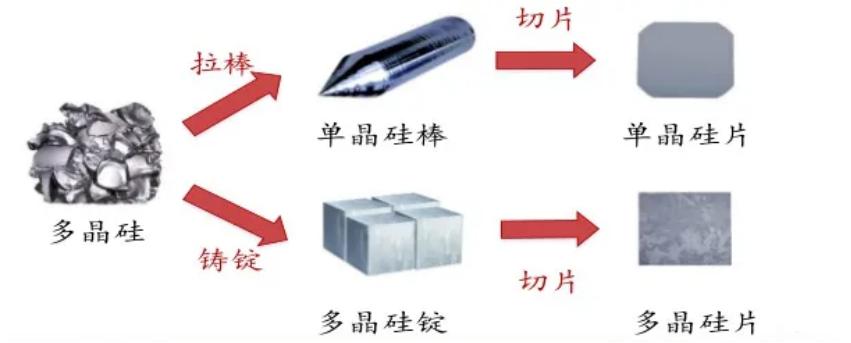

硅片行业概述硅片制造业位于光伏产业链中游,硅片制造企业通过向上游采购多晶硅料,利用单晶硅生长炉或多晶硅铸锭炉生产出单晶硅棒或多晶硅锭,再将其切割为单晶硅片或多晶硅片,之后销售给下游企业,用于生产太阳能电池及组件(见图1)。我国现已成为全球最大的太阳能级硅片生产基地。图1 硅片产业链1.1 我国占据全球硅片主导地位我

硅片行业概述

硅片制造业位于光伏产业链中游,硅片制造企业通过向上游采购多晶硅料,利用单晶硅生长炉或多晶硅铸锭炉生产出单晶硅棒或多晶硅锭,再将其切割为单晶硅片或多晶硅片,之后销售给下游企业,用于生产太阳能电池及组件(见图1)。我国现已成为全球最大的太阳能级硅片生产基地。

图1 硅片产业链

1.1 我国占据全球硅片主导地位

我国硅片产量与光伏装机容量走势基本一致, 2011-2020年我国硅片产量总体呈逐年增长态势。2020年我国硅片产量为161.3GW,同比增长19.8%,保持较高增速;占全球硅片产量的97.4%,同比増长4.3个百分点,在全球硅片领域占据绝对主导地位(见图2)。

图2 2011-2020年我国硅片产量及增速

(数据来源:中国光伏行业协会)

1.2 市场进一步向国内集中

硅片产业布局进一步向中国大陆集中。该现象的主要原因包括:一是国内硅片技术及成本优势进一步显现,连续拉晶投料量、切片等工艺方面的技术进步,以及区位布局的电力资源优势,中国大陆企业在硅片环节的生产成本呈继续下降势头,较海外企业生产成本优势继续加强;二是新增单晶硅片产能主要来自国内,单晶硅片的市场份额加速提升,海内外多晶硅片厂被迫关闭或停产的规模加大。2019年全球新增产能超过50GW,基本位于中国大陆。隆基、中环和晶科三大硅片厂商的新增产能超过全球新增产能的70%,头部企业产能集中化趋势继续加强。

我国硅片行业代表企业主要有隆基股份、中环、保利协鑫、南玻、晶澳科技和亿晶光电等。其中,隆基2020年硅片产量排名第一,单晶硅片出货量58.15GW。截止2020年末,隆基单晶硅片产能达到85GW。

虽然近年来市场上已基本无新增多晶硅片产能,但多晶存量产能规模仍然较大,为避免被单晶产品快速取代,多晶企业也通过各种技改手段提升产品。

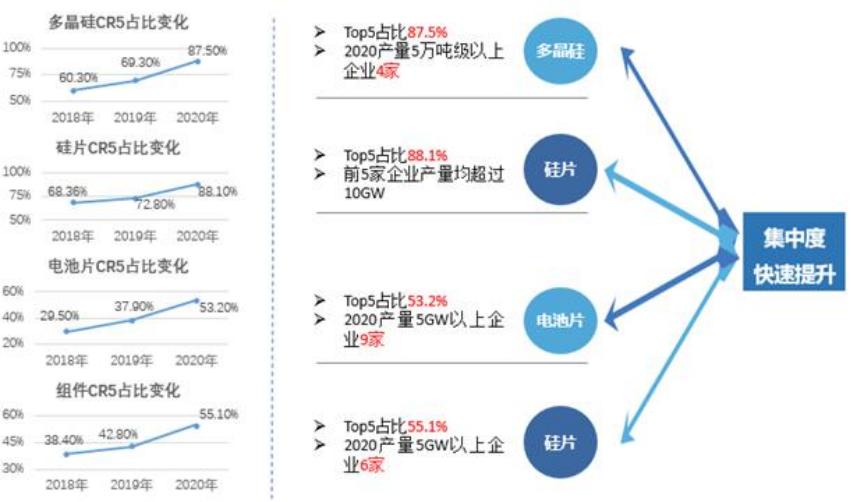

1.3 市场集中度进一步提高

随着光伏行业从补贴时代逐步过渡到市场化竞争时代,竞争策略由过去的低价竞争,转向依靠技术进步实现降本增效的竞争策略,在新的竞争策略下市场份额向头部优质企业加速集中。过去几年,我国硅片行业市场集中度较高且不断提升,2020年我国硅片产量排名前五的企业市场占有率为88.1%,较2019年提高了15.3%。头部企业的竞争更加激烈,竞争焦点也由原来的规模和成本转向企业的综合竞争力,包括商业模式创新、技术研发、融资能力、运营管理、市场营销等(见图3)。

图3 光伏产业链各环节市场集中度

(数据来源:隆基股份2020年年报)

1.4 产能向西部低电价地区转移

硅片生产环节的电耗主要来自拉单晶或多晶硅铸锭环节。低廉的电力供应是提高企业产品竞争力的重要方面。因此,企业纷纷利用西部地区能源要素低廉的优势,在当地建设并扩产单晶拉棒、切片产线。据统计,2019年单晶拉棒产能超过100GW,其中除了晶澳科技在河北有部分拉棒产能外,其他产能均位于西部地区,如内蒙古、宁夏、云南、新疆等地。隆基、中环则在江苏无锡、宜兴等布局切片厂,贴近下游电池片制造基地(见表1)。

表1 单晶拉棒企业产能布局

1.5 稳定多晶硅料的供应

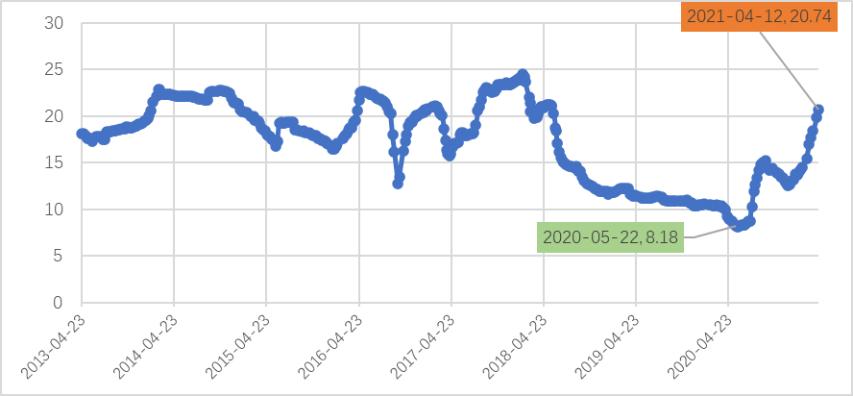

硅料是硅片成本的重要组成部分,并且随着硅片技术的进步,硅料成本占比进一步上升。硅片企业提升供应链管理能力,能够抵御上游硅料价格大幅波动是实现硅片企业赢得竞争优势的关键因素之一。2013年以来多晶硅价格相对比较稳定,去年以来多晶硅价格从低位10美元/kg以下增长到20美元/kg以上,价格大幅上升给硅片企业带来了巨大的冲击(见图4)。

图4 多晶硅价格走势(美元/kg)

为了将多晶硅原料成本控制在企业可以接受的价格区间,不同类型的硅片企业采取了不同的措施,多数的硅片采取与多家多晶硅企业签订长周期、大金额的多晶硅订货协议。

隆基股份与新特签署五年期多晶硅料长单采购合同,合同约定采购量不少于27万吨,预估合同总金额约 192.35亿元人民币,年均合同金额占隆基 2019年度营业成本的约16.45%;与亚洲硅业签署多晶硅料长单采购合同,合同采购量12.48万吨,预估合同总金额约94.98亿元;与韩国OCI签订三年期多晶硅料采购合同,采购多晶硅料约 7.77 万吨;与新疆大全签署的太阳能级多晶硅签署采购合同,预计总采购量为 3.24万-4.32万吨,期限为2021年1月至 2023年12月。

晶澳与新特签署多晶硅采购合同,显示于2020年10月至2025年12月期间向新特能源股份采购原生多晶硅97,200吨,预计约人民币91.37亿元。无锡上机数控与新特能源签署多晶硅采购合同,2021至2025年向新特采购原材料多晶硅料7.035万吨,与江苏中能硅业签署预计2020-2021年采购数量为 1.67 万吨多晶硅。京运通与新特能源签署多晶硅采购合同,从2019年1月至2021年 12 月合计采购数量 32,000 吨,其中 2019 年合计采购数量 8,000 吨,2020 年合计采购数量12,000吨,2021 年合计采购数量 12,000 吨。

有的硅片企业通过参与多晶硅项目的投资与项目所属公司建立深入的合作的关系,签署的采购合同金额更大、供货周期更长。中环股份与保利协鑫在多晶硅领域合作较为深入,双方签署的多晶硅采购合同期限长,采购规模大。采购合同显示,从2022 年1月1日起至2026年12月31日五年内中环向保利协鑫采购多晶硅料预计35万吨;另外,中环也与通威股份签署采购多晶硅的合同,采购规模约 7 万吨,其中 2018 年不低于1400 吨,2019-2021 年每年约 20000-25000 吨。

作者:孙李平 来源:海南省绿色金融研究院 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有