极致内卷下的光伏江湖:一场风暴已经开始积聚?

在2021年这个光伏大年中,内卷成为核心关键词。作为光伏产业链的上游源头,硅料价格由年初每吨不足8万涨至27.07万,涨幅超过235%。上游硅料价格的快速上涨,已经让下游光伏组件厂商压力倍增。9月30日,隆基股份、晶科能源、天合光能、晶澳科技、东方日升五大光伏组件公司联合发布《关于促进光伏行业健康发展的联合呼吁》,

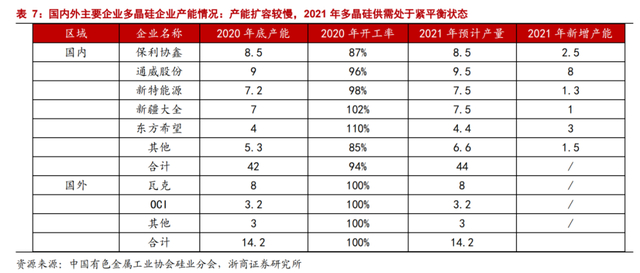

现阶段,硅料行业的产能增加主要依赖于头部企业扩产,由于多晶硅产线的建设周期长达18个月,因此硅料产量爬坡极慢。据中国有色金属工业协会的分析,2021年中国硅料预期产量将在44万吨,全球产量约58.2万吨。

需求端,据CPIA 预测2021年全球光伏新增装机量将达到150-170GW,折合硅料在54-61.2万吨,全球硅料企业满产才能达到预期。

尽管硅料产能趋紧,但也不至于催生硅料提价至如此地步,真正促使硅料不断提价的原因在于中游硅片企业的极速扩张。

据不完全统计,2020年中国主要硅片企业产能合计约235.2GW,而最终的产量仅为167.7GW,产能利用率仅约七成。在并未满产的情况下,中游的硅片企业们已经开启疯狂扩产之路,预计未来几年产能仍将保持扩增之中。

“双龙头”隆基股份和中环股份,分别计划2021年产能达105GW和85GW,晶澳科技、晶科能源、上机数控均计划产能达标30GW,其他企业也均不同程度的扩产。

为了能够获得稳定的供给,各家硅片生产企业纷纷采用长单锁定的方式绑定上游硅料企业,上机数控、双良节能等硅片新势力虽然目前行业中份额并不高,但也都与上游硅料厂商进行长单锁定。

硅料本就处于紧供应阶段,硅片厂商的长单锁定进一步加剧了硅料需求,从而导致供需的彻底失衡。再加上,不久前的能源问题,让不少硅料企业陷入减产的境地,致使硅料缺口进一步被放大。

鉴于硅料扩产周期长,而中游硅片的需求又如此旺盛,短期内硅料价格可能都将徘徊于高位。那么究竟中游硅片企业为何如此急于扩产呢?这背后实则是光伏产业的又一次巨变。

作者:芯锂话 来源:钛媒体 责任编辑:admin

太阳能发电网|www.solarpwr.cn 版权所有