预期反转,风暴之下的光伏大变局

光伏硅片“双龙头”纷纷宣布产品降价,打破了光伏产业链上游企业持续强势的市场预期。11月30日,隆基股份率先宣布下调硅片价格,下降0.41-0.67元/片,降幅约为7.2%-9.8%。而就在隆基股份降价后的第三天,中环股份也随之宣布下调硅片价格,下降0.52-0.72元/片,降幅为6.04%-12.48%。隆基股份与中环股份分

光伏硅片“双龙头”纷纷宣布产品降价,打破了光伏产业链上游企业持续强势的市场预期。

11月30日,隆基股份率先宣布下调硅片价格,下降0.41-0.67元/片,降幅约为7.2%-9.8%。而就在隆基股份降价后的第三天,中环股份也随之宣布下调硅片价格,下降0.52-0.72元/片,降幅为6.04%-12.48%。

隆基股份与中环股份分别是“M10联盟”和“M12联盟”的核心企业,两家龙头企业的降价足以说明硅片持续涨价预期已经被打破。

在G1和M10规格上,“降价追随者”中环股份的价格均要小幅低于隆基股份,似乎一场硅片价格战已经正式打响。

硅片龙头的降价就好像一颗信号弹,后续极有可能带动其他硅片企业跟随降价。根据此前的测算,在硅料持续涨价的情况下,硅片企业的利润仅有个位数。如今大幅下调售价后,部分硅片企业很可能即将进入“负利润”时代,各企业间的竞争将会显著加剧。

在芯锂话11月1日发布的《极致内卷下的光伏江湖:一场风暴已经开始积聚?》一文中,我们曾对光伏产业链现状进行了深度剖析,并明确指出光伏行业的内卷是由于中游硅片企业扩产催生的,在规划产能明显大于实际需求的情况下,一场硅片企业的“风暴”或将开启。

如今事情的发展似乎正朝着我们的预期迈进。硅片“降价风暴”下,光伏产业链将发生哪些变化?谁又将会成为光伏产业链下一个投资热点呢?

/ 01 /

“降价风暴”来袭

硅片降价带来的最大改变在于:硅片企业失去了向下游传导硅料涨价压力的能力。

正如此前文章分析的那样,光伏内卷的诱因在于硅料价格的持续上涨,而促使硅料上涨的动因实则是中游硅片企业的疯狂扩产能。

尤其在很多新晋光伏企业寄希望于通过M12硅片弯道超车的情况下,纷纷对上游硅料进行长单锁定,从而加剧了硅料环节的供需失衡。

在光伏产业链中,硅片是链条的中游核心,因此具备向下传导硅料涨价压力的能力,这就导致硅片价格也随着硅料持续上涨。由于组件企业的直接客户是终端电站客户,普遍是投标的结果,因此几乎丧失了对其的议价能力,导致光伏产业链下游的电池片和组件厂的利润空间早已被中上游压缩殆尽。

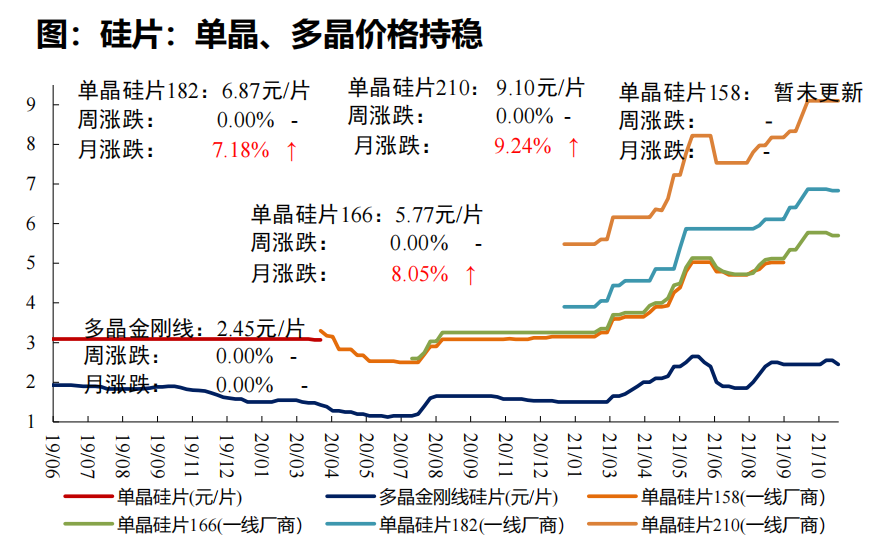

来源:硅业协会、Solarzoom,东吴证券研究所

这也是为何在光伏持续景气的情况下,硅料企业和硅片企业股价都在持续上涨,而下游电池片和组件企业的股价却并未有太大变化的原因。

任何的事物都有一个界限,就好像再强大的公司其股价也有下跌的一天。当光伏产业下游产品价格已经不具备继续下降的空间,甚至组件企业集体呼吁规避“涨价潮”的时候,此前的供需天平就已经开始慢慢发生了倾斜。

硅片企业产能持续扩增,这是建立在订单持续增加的基础上,但当下游失去了盈利空间,没有人再愿意去接单,那么新增产能无法消化,只会造成硅片产能过剩。

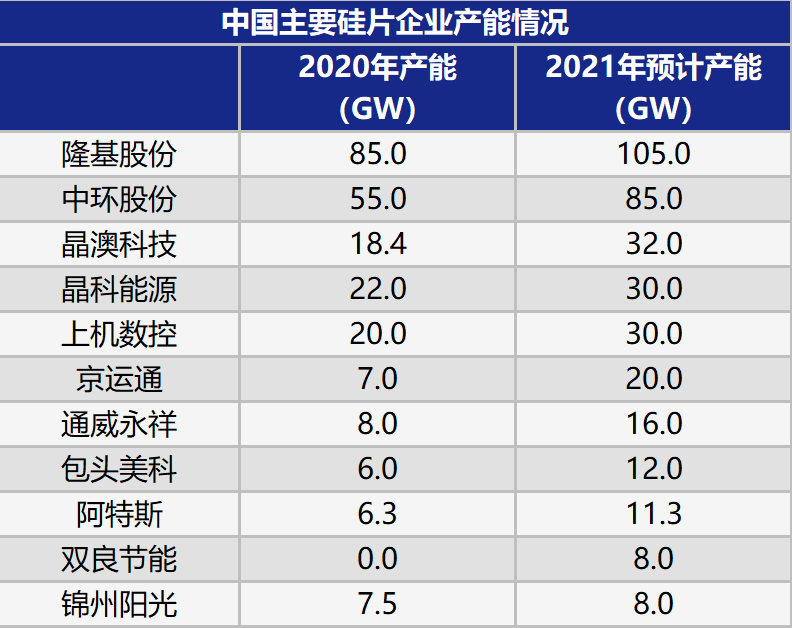

统计数据显示,2020年中国硅片企业的整体产能利用率仅约七成,合计产能约235.2GW,但最终产量却仅有167.7GW。在这样的情况下,2021年的预计产能还要比2020年扩增50%以上。

新增产能的设备是需要大量投资的,为了收回成本就必须持续出货,这也就造成了硅片龙头企业开始降价的情况。

硅片“降价风暴”已经来袭。之所以称之为风暴,除了会让硅片企业陷入价格战外,更重要的是极有可能将会从本质改变整个产业链的市场预期。

作者:林晓晨 来源:读懂财经新能源组 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有