活下来的光伏巨头们,2022年将在A股重聚!

2020年12月,高瓴资本豪掷158.41亿元,拿下隆基股份6%股份。彼时的隆基股份已经坐稳全球光伏硅片、组件双第一的位子,年内股价涨幅也超过两倍。市场惊叹不已的同时,也折服于张磊“追高买涨”的勇气。对于2021年A股的光伏行情而言,这仅仅是个开始。截至12月10日,2021年以来Wind光伏指数上涨了69.98%

2020年12月,高瓴资本豪掷158.41亿元,拿下隆基股份6%股份。

彼时的隆基股份已经坐稳全球光伏硅片、组件双第一的位子,年内股价涨幅也超过两倍。市场惊叹不已的同时,也折服于张磊“追高买涨”的勇气。

对于2021年A股的光伏行情而言,这仅仅是个开始。

截至12月10日,2021年以来Wind光伏指数上涨了69.98%。其中,高瓴资本对隆基股份的股权投资,浮盈已过100亿元。

高瓴资本一年赚100亿,不过是中国光伏资本故事新的一章。

从2005年无锡尚德在美股上市开始,16年间光伏行业的资本浪潮经历了几度涨落,诞生过中国首富,也清扫出一大批破产企业。

某种意义上,2021年,光伏又回到了起点。

2021年9月30日,上交所发布科创板上市委审议会议结果公告,晶科能源股份有限公司(下称“晶科能源”)发行上市(首发)申请获通过。

12月13日,阿特斯太阳能旗下子公司阿特斯阳光电力集团股份有限公司(下称“阿特斯”),将在科创板首发上会。

如果阿特斯成功过会,将标志着,当年出走美股的光伏巨头们,但凡活下来的,2022年或将全部在A股重聚。

光伏退潮,再退潮

过去十几年间,中国光伏产业潮起潮落,经历了好几波洗牌。

2005年12月,无锡尚德率先登陆纽交所,创始人施正荣以23.13亿美元的市值身家,成为了2006年初的中国首富。

此后几年间,中国光伏企业争相涌向大洋彼岸上市:2006年有阿特斯太阳能、天合光能;2007年是英利能源、晶澳太阳能、赛维LDK;再到2008年的昱辉阳光;2010年5月,晶科能源控股有限公司(下称“晶科能源控股”)也在纽交所上市。

资本的大浪涌来,美股上市让不少人身价倍增,但几年后退潮的速度也超乎所有人想象。

2011年底,欧盟、美国开始针对中国施行“双反”(反倾销和反补贴)调查,接着针对中国出口的光伏产品出台高昂的加税,中国光伏产业遭到了严重打击。

“双反”施行一年后,2013年3月,前“光伏组件一哥”无锡尚德宣布破产,11月启动退市程序;2012年,赛维LDK净亏损10.5亿美元,尽管地方政府曾输血救助,但赛维LDK仍于2015年5月被迫离开纽交所。

相似的故事也发生在昱辉阳光,其2012年大亏2.43亿美元后,逐渐淡出江湖。2020年,昱辉阳光再次引起关注,原因却是旗下三家子公司被宣布破产重整,此时的昱辉阳光已在美股改名“瑞能新能源”。

尽管在海外遭遇“双反”调查,但得益于中国加强对于光伏产业的扶持力度,国内新增光伏装机量再次迎来迅猛发展。

一直到2018年,“531新政”出台,光伏产业的又一轮退潮发生了。

2018年6月1日晚,国家发改委、财政部和国家能源局联合下发《关于2018年光伏发电有关事项的通知》:大幅收缩享有补贴的光伏新增装机总量,度电补贴每千瓦时下调5分钱;除5月31日前并网的电站,年内不再新增有补贴的普通光伏电站指标;有补贴的分布式光伏指标收紧为全年仅有10GW指标。

这些新规意味着光伏产业的高补贴急速缩水,整个行业面临“断奶”风险。这就是光伏业内所称的“531新政”。

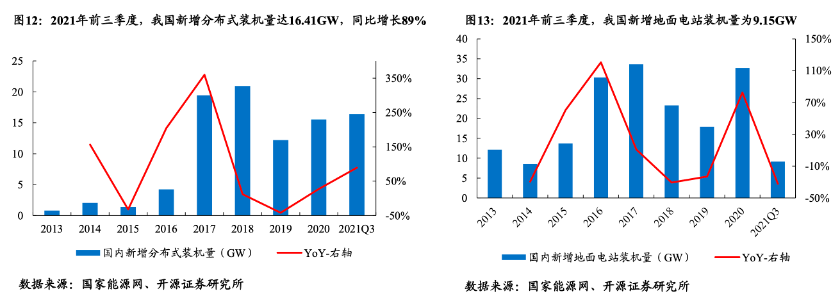

开源证券研报显示,2018年国内新增分布式光伏装机量同比增速快速下滑,而新增地面电站光伏装机量出现负增长。

市场对于“531新政”的反应,一如当年“双反”:投资者抛售手中的光伏股票,各家企业市值一落千丈。其中,英利能源因市值低于纽交所挂牌要求,当年6月停止交易,7月退市。

每年新能光伏装机量的变化,几乎就是光伏产业发展的缩影。

从中国光伏行业协会报告可见,2018年光伏装机量同比下滑,2019年跌进谷底。时至今日,2021年国内的年度光伏新增装机规模或将回到2017年水平。

图片来源:中国光伏行业协会《中国光伏产业发展路线图(2020版)》

重回A股团聚

从两轮退潮中活下来的企业,如今差不多都已回到A股,或在回A路上。

天合光能与晶澳科技的回国步伐最快。2015年,天合光能与晶澳太阳能先后提出私有化要约,并分别于2017年、2018年从美股退市。

2019年1月21日,天业通联披露重大资产重组预案,拟作价12.7亿元置出全部资产,同时以发行股份的方式作价75亿元购买晶澳太阳能100%股权。同年12月,天业通联改名“晶澳科技”。

仅仅用了一年半不到的时间,晶澳科技就通过“借壳”,从美股回转A股上市。

与晶澳科技不同,天合光能选择的是科创板IPO上市,回A之路走得稍显漫长。

2018年2月,从美股退市近一年的天合光能开始接受上市辅导,2019年5月申请科创板上市,中途两次暂缓进程,直到2020年3月终于通过首发上会,同年6月正式上市交易。

晶科能源控股的回A之路,又与前两家企业有所不同:其并未选择从美股退市,而是将拆分国内子公司晶科能源单独上市。

2020年10月底,子公司晶科能源完成31亿元的股权融资,满足在科创板上市的资格。2021年9月30日,晶科能源首发上会通过,距离回A上市只差最后临门一脚。

目前来看,回到A股的光伏企业市值都得到迅速攀升。截至12月10日,晶澳科技与天合光能的市值分别已经突破1400亿元、1600亿元,股价年内涨幅分别高达126.99%、253.83%。

市值与融资渠道,是重回A股的一个很现实的考量。受国家政策影响,光伏企业此刻回A上市,无疑能获得数倍于美股市场的估值。

以回A成功的晶澳科技与天合光能为例,其当前的动态市盈率分别为97倍、106倍,而阿特斯母公司阿特斯太阳能在纳斯达克的动态市盈率仅25倍多,对应市值20亿美元(127.55亿元人民币)左右。

根据阿特斯披露的招股书显示,本次拟发行新股占总股本的15%,使用募集资金的投入项目总额为40亿元。以最保守的计算方式估计,如果募集资金刚好满足项目总额,则阿特斯上市后的市值将超过266亿元,这一数字是母公司当前市值的两倍以上。

面对中美市场如此悬殊的差距,选择回A几乎是光伏巨头们必然的选择。

2017年12月,阿特斯太阳能曾宣布将进行私有化退市,但在2018年11月,私有化进度叫停,阿特斯太阳能最终还是选择了与晶科能源相似的分拆上市之路。

2020年7月,阿特斯太阳能宣布启动回A,旗下重要子公司阿特斯将在国内科创板单独上市。

2020年9月,天眼查显示,阿特斯发生工商变更,公司20.41%股权转让给了12位投资人。其中既有公司的员工持股平台,也有比亚迪(002594.SZ)这样的新能源巨头,还有一批外部投资基金。

值得一提的是,阿特斯母公司阿特斯太阳能的注册地在加拿大,其实控人瞿晓铧、张含冰夫妇也都是加拿大国籍。通过引入比亚迪等投资人,阿特斯从外商独资企业转变为中外合资企业,降低了上市门槛,正式开启了回A之路。

2021年12月13日,阿特斯终于来到了首发上会的日子,只要通过,明年它将与老对手们在A股重聚一堂。

在阿特斯之后,前中国首富、无锡尚德的创始人施正荣也要回来了。

2020年11月,亚洲硅业(青海)股份有限公司(下称“亚洲硅业”)披露了科创板IPO申报稿,并于2021年9月30日更新了材料。亚洲硅业由施正荣与妻子实际控制,是一家多晶硅生产企业,处于光伏产业链的上游。

作者:魏亚霖 来源:时代财经 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有