新能源迎“双碳”机遇风头正劲 产业化突破道阻且长

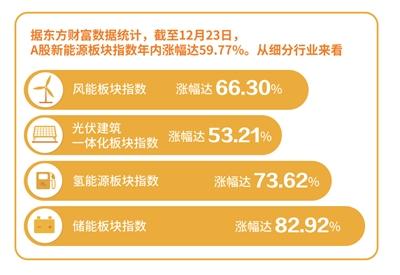

2021年,随着“30·60”目标落地,中央提出的深化电力体制改革,构建以新能源为主体的新型电力系统成为重要战略指引。巨大的市场潜力和不断出台的利好政策,把A股新能源板块送上风口,“风光氢储”等赛道争相粉墨登场。据东方财富数据统计,截至12月24日,A股新能源板块指数年内涨幅达54.27%,从细分行业来看,风能板块指数

2021年,随着“30·60”目标落地,中央提出的深化电力体制改革,构建以新能源为主体的新型电力系统成为重要战略指引。巨大的市场潜力和不断出台的利好政策,把A股新能源板块送上风口,“风光氢储”等赛道争相粉墨登场。

据东方财富数据统计,截至12月24日,A股新能源板块指数年内涨幅达54.27%,从细分行业来看,风能板块指数涨幅达62.66%,光伏建筑一体化板块指数年内涨幅达47.74%,氢能源板块指数年内涨幅达68.06%,储能板块指数涨幅达77.02%。

产业面上,作为践行“双碳”目标的主力军,各大能源央企率先响应,出台“十四五”新能源投资规划,这标志着围绕新能源的资源争夺战已拉开帷幕。同时,各路资本加快跑马圈地,相关上市公司纷纷扩产项目,“跨界”玩家密集入局新能源细分赛道。

对“风光氢储”无限憧憬的同时,也要注意到目前风电、光伏发电量规模还很小,距离成为主体能源仍然很遥远;氢能、储能尚处产业化发展初期,新能源行业发展仍面临成本、技术等诸多挑战。

政策暖风频吹

风光氢储迎巨大市场空间

目前,我国能源消费仍以化石能源为主,由于水电、核电等传统非化石能源受资源和站址约束,建设将逐步放缓。未来,新能源将实现从“补充能源”转型为“主体能源”,而风电和光伏将是其中主力。

今年5月份发布的《关于2021年风电、光伏发电开发建设有关事项的通知》提出,2021年全国风电、光伏发电发电量占全社会用电量的比重达到11%左右,而2025年这一比例将达到16.5%左右。征求意见稿中还明确了要落实碳达峰、碳中和目标,以及2030年非化石能源占一次能源消费比重达到25%左右、风电太阳能发电总装机容量达到12亿千瓦以上等任务。

“虽然目前光伏、风电装机量不少,但是发电量却不多,这与其‘看天吃饭’的发电性质相关。未来要想提升发电量占比,则需要大量提升装机占比。”厦门大学中国能源政策研究院院长林伯强对《证券日报》记者表示。

光伏、风电上下游产业链由此迎来巨大发展空间。今年10月份,国务院发布的《2030年前碳达峰行动方案》提出,在光伏发电与建筑一体化方面,将建设集光伏发电、储能、直流配电、柔性用电于一体的“光储直柔”建筑,到2025年,城镇建筑可再生能源替代率达到8%,新建公共机构建筑、新建厂房屋顶光伏覆盖率力争达到50%。

而氢能作为清洁、高效、安全、可持续的二次能源,是实现“碳达峰、碳中和”的重要抓手,也是能源结构调整和产业转型升级的重大方向。“十四五”规划明确提出要在包括氢能与储能在内的几个前沿科技和产业变革领域,组织实施未来产业孵化与加速计划,谋划布局一批未来产业。

据《证券日报》记者梳理,目前已有深圳、北京、河北、四川等地出台了专项氢能整体产业发展政策。广东、重庆、浙江、河南等地出台了氢燃料汽车细分领域专项政策。业内专家预计到2025年,我国氢能产值将达1万亿元。

北京特亿阳光新能源总裁祁海坤对《证券日报》记者表示,今年储能板块的潜力刚刚释放,尤其是以新能源为主体的新型电力系统,其需要更多的配置储能和调配能力,因此会吸引更多资本参与其中。而氢能这个拥有数万亿元市场潜力的赛道更是各路资本关注的焦点。

传统能源行业加速转型

央企新能源新增装机快马加鞭

对于传统能源行业来说,加快转型,推进新能源业务发展势在必行。尤其是作为减排主力的大型能源央企,更是担负着实现“双碳”目标,绘制新型能源版图的艰巨使命。

目前,伴随央企“十四五”规划陆续公布,各大能源电力央企的新能源投资规划逐渐清晰。据不完全统计,截至12月中旬,已有包括“三桶油”、中国广核、三峡集团、国家能源等在内的17家能源电力央企公布“十四五”期间新能源新增装机规划,预计到2025年实现6.7亿千瓦的装机规模。

传统石化能源巨头们正加快摆脱“卖油郎”的头衔。《证券日报》记者从中石化方面了解到,中石化正在大力发展光伏、充换电等新能源业务,加快向“油气氢电服”综合能源服务商转型。截至目前,中国石化已建成38座加氢站、1000座充换电站、1000座分布式光伏发电站点。

今年4月份,中石油重划业务板块,将新能源与油气“并列”。10月19日,中海油首个海上风电项目在江苏全容量投产运行,公司表示将积极探索“风光发电+油气产业”“风光发电+天然气发电”“风光发电+海水制氢”“风光发电+海洋牧场”等融合发展新模式。

电力巨头亦快马加鞭。12月7日,中国华电旗下华电福新能源发展有限公司正式引入中国人寿、中国国新、国家绿色发展基金等13家战略投资者,募资达150亿元,将主要用于风电和光伏项目的开发建设及新能源业务开拓。

中国华电表示,力争到2025年集团非化石能源装机占比达50%,并于五大能源央企中率先发布碳达峰行动方案,力争在“十四五”期间新增新能源装机7500万千瓦。

值得注意的是,一些央企甚至已率先完成“十四五”部分目标。比如国家电投原计划到2025年实现清洁能源装机占比60%,而截至2021年11月30日,该目标已经达成。目前,国家电投电力总装机超过1.9亿千瓦,其中,光伏发电装机规模超3800万千瓦,新能源发电装机规模超7500万千瓦,可再生能源发电装机规模超1亿千瓦。

对此,祁海珅认为,我国能源消费转型时代已经来临,在这个关键转折点上,传统能源企业包括燃煤火力发电企业要发挥能源结构转型主力军作用,积极拓展新能源发电、储能、抽水蓄能等绿色低碳能源产业,承担起更多社会责任。

新能源赛道扩产融资潮涌起

“跨界”玩家入局抢食盛宴

A股市场上,新能源赛道更是异常火热,相关上市公司纷纷按下扩产启动键,从而加速上市公司融资潮来袭。

据同花顺iFind数据统计,截至12月24日,A股年内至少有92家风光氢储概念上市公司发布定增预案,募资额超过2293亿元。

一些新能源上市公司甚至连续两年发布定增预案。以风电龙头明阳智能为例,58.03亿元的定增募资在2020年11月份结束,2021年4月底,公司再次发布定增预案,拟募集不超过20亿元。而此定增预案落地不到两周后,公司又宣布拟投资30亿元进军光伏产业。

巨大的“蛋糕”也吸引了不少“跨界”玩家,许多上市公司重金押注新能源细分赛道,譬如晶硅、光伏组件、氢储等产业链关键环节。

比如“苹果供应链”明星企业蓝思科技,在2021年11月份,设立全资子公司湖南蓝思新能源有限公司,主要从事光伏玻璃产品、光伏设备及元器件、光伏发电项目等业务,注册资本10亿元。

蓝思科技相关负责人在接受《证券日报》记者采访时表示,“进军光伏领域是公司多年对于玻璃制造、制程关键工艺积累的结果,是在镀膜、化学强化等后段工艺方面扎实功底的必然,是公司底蕴与客户产品升级需求相匹配结出的果实,在顺利进入光伏玻璃领域之后,公司将向上游原片生产制备延拓。”

同时,上游硅料价格持续上涨态势也吸引了双良节能、京运通、上机数控、青海高景等行业背景各异的上市公司入局晶硅领域。

以双良节能为例,公司原主业为节能节水系统和光伏多晶硅还原炉业务,2021年初开始着手拓展单晶硅片业务。今年上半年,公司在包头地区开展大规模光伏单晶硅棒及硅片项目投资建设。据悉,项目一期总投资70亿元,将建成年产20GW拉晶、20GW切片项目。

航禹能源执行董事丁文磊告诉《证券日报》记者,“终端由于光伏装机市场需求扩大,带动上游原材料扩张,因此各大企业纷纷入局,进行大规模产能扩张。”

新能源“唱主角”

仍有长路要走

从产业面到资本市场,新能源赛道均呈现出欣欣向荣之势,那么离新能源产业大规模落地还有多长的路要走?

一位不愿具名的风电专家对《证券日报》记者表示,“一方面,风电、光伏发电具有间歇性、不稳定性等天然特点,若大规模接入将会影响电网的稳定运行;另一方面,近两年风电、光伏发电项目享受国家补贴政策相继退出历史舞台,以确保其发展规模有序扩大。”

“虽然海上风电具有资源优异、分布集中等特点,但在建设、输电条件方面相较陆上风电难度更大,工程造价约为其一倍。”在上述人士看来,要构建以新能源为基础的新型电力系统必须规模化提升新能源装机。

同样在光伏方面,由于今年以来光伏供应链价格普遍上涨抑制了终端需求,导致光伏新增装机总体数量不及预期。

“上游硅料价格从去年的60元左右最高涨到了今年的260元,从而抑制了终端电站投资商的投资热情。”丁文磊告诉记者,“四季度本来是传统光伏安装旺季,但是十月份假期以后,光伏组件一次性涨幅达到15%,导致四季度传统的抢装潮没有出现。”

风光发电的不稳定性、电网的远距离运输等均对储能提出了更高要求。一位不愿具名的业内人士告诉《证券日报》记者,目前风光发电主要采用电化学储能方式,受技术、化学材料等因素影响,储能成本居高不下。因此,虽然国家要求新能源项目“强配”储能,但受制于成本,很多项目配备的储能远远不够。

此外,安全问题也是制约储能产业发展的又一大因素。今年4月份,北京大红门一储能电站发生起火爆炸事故,根据事故调查报告显示,起火直接原因系磷酸铁锂电池发生短路故障,引发电池热失控起火。林伯强表示,“安全问题的实质其实还是成本问题。”

风光发电的高成本还制约着氢能的发展。目前,各地氢能项目纷纷将“绿氢”(不含碳排放制氢)作为发展首选,因为通过电解水制取氢气的过程没有碳排放产生,最符合当前减碳要求。而电解水制氢最重要的成本在于电费,用电的成本决定了氢气的成本。

“只有在风电和光伏发电成本十分便宜的前提下,氢能才能在新能源发展中承担更重要的角色。”林伯强表示,虽然目前社会各方都在布局氢能,但距离氢能真正商业化落地还需要一段时间。

在终端消费上,《证券日报》记者近日实地走访了位于北京市南部的大兴国际氢能示范区,这里聚集了国内先进的氢能应用全产业链企业群,还拥有一座号称全球最大的加氢站——海珀尔加氢站。

记者了解到,目前该加氢站尚处于测试阶段。工作人员表示,目前加氢的价格为50元/公斤,500元的氢气可跑300公里至350公里,换算下来,每公里的单位成本还是比汽油车贵不少。

此外,“氢气主要以高压气态、低温液态等方式存储和运输,这种危化品的属性也制约着‘制氢-加氢一体化’发展”,祁海坤表示,这可以借鉴“三桶油”的化工能源生产和管理经验以及供应链安全稳定供应的强项。

谈及建设以新能源为主体的新型电力系统,中国电力企业联合会原统计信息部主任薛静对《证券日报》记者表示,首先,价格体系要顺畅,不能像今年煤炭价格一样非理性上涨,要考虑建设过程中的节奏,新能源投资成本高,需要一个有序推进的过程。电力市场应该充分开放,让更多的市场主体参与投资。此外,电网的智能化、大数据化应该起到重要的调节作用。在大数据创新方面,需要国家给予大力支持;在电力设备产业方面,需要继续加强技术攻关。

作者: 谢岚 向炎涛贺王娟 来源:证券日报 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有