关注| 硅片行业:过剩背景下的寡头市场

▌竞争格局:过剩背景下的寡头市场,规模壁垒初步形成

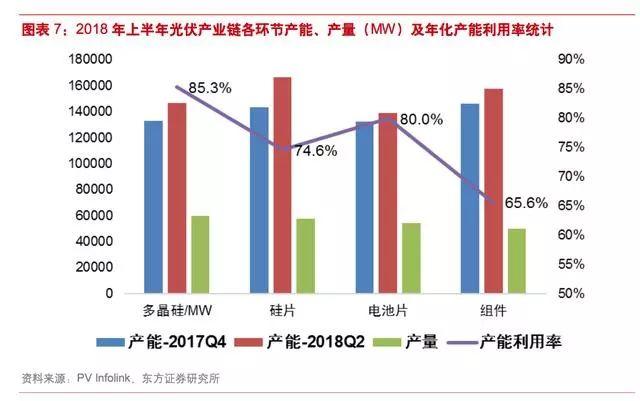

光伏产业总体处于产能过剩的状态,硅片环节的过剩尤为突出。根据PVInfolink的统计数据,截至2018年2季度末,全球硅片总产能超过160GW,年化产能利用率仅有74.6%,低于上下游的多晶硅和电池片环节。

尽管面临过剩,由于新产能的生产成本较既有产能有明显优势,2018年硅片的产能仍在大举扩张,其中单晶硅片从46GW增加至73GW,同比增长60%,增量主要来自隆基、中环等龙头企业的扩张,多晶硅片从98GW增加至114GW,同比增长17%,主要来自金刚线改造带来的切片产能自然增加。

过剩背景下,硅片行业的规模效应和马太效应非常明显。

龙头企业产能更大,供给稳定,在不利环境下开工情况也占优,相较而言,二三线厂商产能较少,开工率受行情波动大,导致毛利率和竞争力较低。观察“531新政”之后硅片行业的开工情况,除了晶科、阿特斯等一体化企业维持满产之外,第三方硅片企业的开工情况都有不同程度下滑,赛维、昱辉等二三线企业下滑尤其明显,多晶硅片厂商旭阳雷迪直接退出市场。

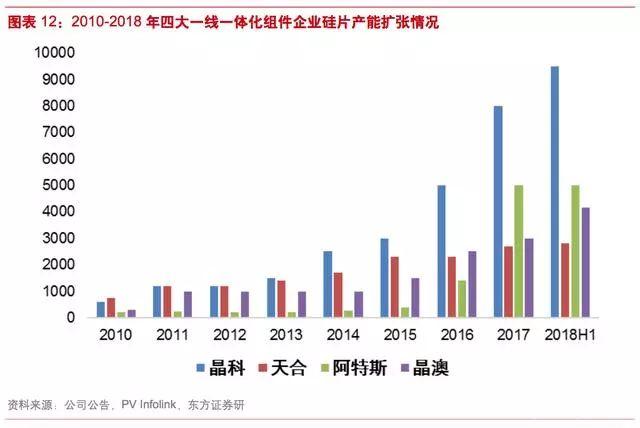

为了加速构建规模壁垒,一线龙头加速扩产以巩固市场地位。以单晶硅片市场为例,近年来隆基、中环两大龙头的总产能占比已从2015年的50%左右迅速提升至2017年年底的70%以上,预计还将进一步提升。

第三方为主、一体化为辅的供应格局

硅片市场的主要供应商分为两大类。

一类是垂直一体化厂商(晶科、晶澳、天合等),只要现金成本不高于外购成本,他们通常使用自己生产的硅片,这也是“531"新政后这些厂的硅片产能仍然能够满跑的原因之一。

另一类是第三方的龙头厂商,比较有代表性的是隆基、中环和协鑫三大供应商,满足一体化厂商的硅片缺口和其他电池厂的硅片需求。

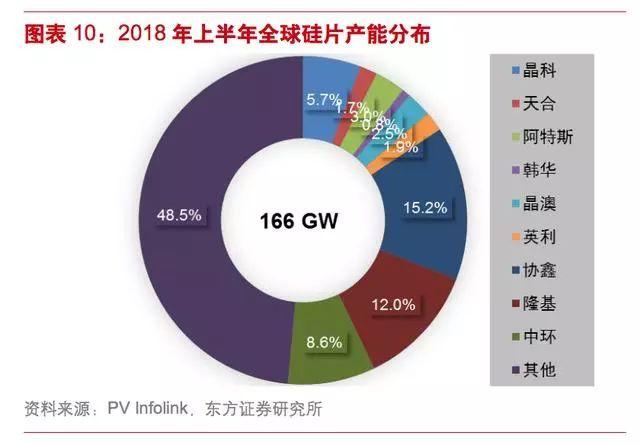

根据PVInfolink的统计数据,截至2018年上半年,六大一体化组件厂和三大硅片厂的产能份额已达全球产能的50%以上,产量份额则超过55%。

其中,协鑫、隆基、中环三大硅片厂2018年上半年的产能和产量份额分别达到36%和40%,头部效应非常突出。

六大一体化组件厂的产能和产量份额均为20%左右,剩余80%主要是第三方硅片企业。

这是由于硅片产品同质化程度较高,成本的规模效应比较明显,因此除了早期从硅片行业起家的晶科,多数一体化组件厂近年来已经放缓了扩充硅片产能的步伐。

截至2018年2季度末,六大一体化组件厂的硅片产能超过26GW,加上协鑫和隆基部分内部消化的需求,内部化的硅片需求达到30-35GW,占硅片总需求的30~35%。

关注乐晴智库 ( 网站:www.767stock.com,公众号ID: lqzk767) 获取更多深度行业研究报告。

作者:东方证券彭翀 来源:乐晴智库 责任编辑:jianping