研报:阿根廷可再生能源发展潜力较大

双碳时间碳管家网讯:2022年2月,阿根廷总统费尔南德斯来华访问,期间,中阿两国发布《关于深化中阿全面战略伙伴关系的联合声明》,表示将继续扩大贸易规模,积极鼓励推动贸易多元化,在绿色发展、数字经济、北斗导航、科技创新、教育、农业、地球科学、公共传媒、核医学等领域将开展新的合作。

阿根

双碳时间碳管家网讯:2022年2月,阿根廷总统费尔南德斯来华访问,期间,中阿两国发布《关于深化中阿全面战略伙伴关系的联合声明》,表示将继续扩大贸易规模,积极鼓励推动贸易多元化,在绿色发展、数字经济、北斗导航、科技创新、教育、农业、地球科学、公共传媒、核医学等领域将开展新的合作。阿根廷油气资源相对丰富,可再生能源发展具备较大开发潜力。近年,阿根廷提出针对能源的发展措施,一是到2025年将可再生能源在电力消费中的比重提高至20%,二是重启核电建设,大力发展页岩气。上述能源政策,既是阿根廷解决国内经济顽疾的药方,也是中阿两国的合作契机。

从世界第七到入不敷出

20世纪早期,阿根廷一度是世界第七富有的国家。但是,不稳定的经济政策、过低的储蓄率和落后的国际竞争力将它“拖回”中上收入国家的行列。

2013~2017年,阿根廷经济出现过短暂的震荡上升期,该国GDP从2013年的5520.25亿美元增至6436.29亿美元,增幅达到16.6%。从2018年开始,阿根廷经济出现连续下滑,到2020年,该国GDP已经降至3892.88亿美元,较2017年下降39.5%。

阿根廷的财政问题是入不敷出。自1950年以来,该国几乎每年都有巨额财政赤字――除了2000年开始的大豆出口价格飙升那几年。在马克里政府保守领导下,这一赤字水平平均约为每年经济产出的5%。为了弥补差额,阿根廷经常超发货币,或从国外借美元,或两者兼用。阿根廷是一个贸易保护主义经济体,它很难通过出口创造足够的美元来偿还美元债务,因而当债权人要求更高的利率时,债务支付变得不可持续,进而整个体系发生崩溃。

物价方面,高通货膨胀率是阿根廷经济数十年的顽疾,尽管阿根廷政府采取了一系列抑制通货膨胀的措施,但收效不佳。2013~2020年,阿根廷长期出现10%以上的CPI同比增幅。产业结构方面,服务业为阿根廷的支柱产业,在国民经济中的比重较为稳定。财政收支和外债余额方面,2006~2008年,国家财政处于盈余状态;2019年,阿根廷政府财政赤字率为3.76%。基础设施方面,交通运输基础设施发展水平最高,公路、铁路、航空和海运均以首都为中心,向外辐射,形成扇形交通网络;通信方面,阿根廷拥有现代化的通信设施和条件,不仅邮政网络较为健全,固定和移动电话普及率也是拉美国家中最高的。根据阿根廷国家统计局的数据,截至2019年第四季度,阿根廷通网率约为79.9%,手机使用率约为84.3%。

从石油沃土到页岩热土

阿根廷石油储量较为丰富。近年来,阿根廷石油探明储量基本维持在20亿~25亿桶,截至2020年年底,阿根廷石油探明储量约为25亿桶,位居南美洲第三,占世界石油探明储量的0.1%,储采比为11.3年。

此外,阿根廷的页岩油气储量非常丰富,据美国能源信息署(EIA)估算,阿根廷大约拥有270亿桶技术可开采石油和802万亿立方英尺的页岩气。乌肯省的瓦卡穆尔塔(VacaMuerta)页岩区是全球第四大页岩油资源区,其页岩油技术可采资源量约为162亿桶。这一地区也被认为是全球最有发展潜力的页岩区之一,与美国鹰滩岩区的相似程度很高。

阿根廷天然气资源同样丰富,截至2020年年底,天然气探明储量约为0.39万亿立方米,位居南美第二,仅次于委内瑞拉(6.26万亿立方米),占世界天然气探明储量的0.21%,储采比为10.1年。天然气主要位于内乌肯(Neuquén)等气田。

能源供给方面,1990~2019年阿根廷一次能源供应呈现倒“L”形走势。其中1990~2015年,阿根廷一次能源供应总量持续增加,2015年处于历史峰值,约为3432.71拍焦耳,然后开始回落。

从一次能源供应结构看,阿根廷能源结构是以天然气、石油为主,生物燃料和废弃物、水能等为辅的多元结构。新能源在一次能源供应中占比(0.63%)不足1%。

从石油生产方面看,2013~2018年阿根廷石油年产量基本呈现下降趋势,从3020万吨/年降至2750万吨/年,年均降幅约为1.75%。根据阿根廷能源秘书处的数据,2020年,阿根廷石油产量为48万桶/天,其中13.4万桶/天用于出口。与2019年相比,2020年的石油总产量下降了2万桶/天。

阿根廷正在审查能源部门的监管框架,目的是提供更大的市场确定性,并吸引更多的外国投资,以提高石油和天然气的出口产量。鉴于阿根廷面临更多潜在的经济挑战,联邦和省级政府希望能源、采矿和运输等关键经济行业发挥更大的作用。当下,阿根廷政府推动能源行业对标农业,成为出口的又一推动力,为经济增长创造外汇和投资。

阿根廷天然气供应基本保持增长趋势,主要由瓦卡穆尔塔页岩和致密气产量的增加驱动。阿根廷天然气产量从2013年的346亿立方米增至2019年的416亿立方米。2020年天然气产量出现明显减少,为383亿立方米,同比下降8.0%。目前,阿根廷天然气产量居南美洲第一位,占全球天然气产量的1.0%。随着产量的增加,阿根廷恢复了通过管道向邻国智利和巴西出口天然气,并开始出口液化天然气。阿根廷第一批液化天然气出口货物于2019年6月6日从近海Tango号浮动液化装置(FLNG)运出。

尽管天然气是阿根廷主体能源,且该国拥有世界上最大的页岩气储量,但其仍需要依靠进口液化天然气(LNG)满足国内需求。

能源消费方面,2013~2017年阿根廷一次能源消费总量基本维持在3.6艾焦耳(EJ)左右。2018年起,阿根廷一次能源消费总量开始下滑,到2020年,降为3.15艾焦耳,同比减少6.9%,基本回到十年前水平(3.11艾焦耳,2009年)。2020年,阿根廷人均一次能源消费量为69.7吉焦耳,同比减少7.7%。

近10年内,阿根廷天然气消费均呈现上升的趋势。但是伴随国内一次能源消费的持续萎缩,以及能源转型的有序推进,2019年起,该国天然气消费出现了首次回落。2020年,阿根廷的天然气消费约为439亿立方米,同比减少5.6%,连续两年出现回落。

随着阿根廷天然气开发的加快,该国煤炭消费基本处于萎缩态势,从2013年的0.054艾焦耳降至2020年的0.032艾焦耳。

从天然气出口看,阿根廷天然气供需季节性矛盾较为突出。在较温暖的月份(10月至次年4月),阿根廷的国内天然气产量超过消费量,但在寒冷的月份(5月至9月),产量不足以满足需求,这就需要通过管道和以液化天然气方式进口天然气。由于阿根廷并无地质上适宜的地层作为大型天然气储存空间,天然气生产商必须关闭剩余产能以适应季节性消费模式。

与此同时,阿根廷的季节性需求模式使其能够在亚洲主要液化天然气消费国进口的高峰期出口液化天然气。来自瓦卡穆尔的塔天然气通过现有的管道网络输送到布兰卡(Bahia Blanca)港,在全球首个浮式天然气液化和存储驳船设施Tango FLNG液化。这些管道曾用于从停泊在巴伊亚布兰卡近海的FSRU运输进口液化天然气。要实现液化天然气出口的增长,阿根廷或将需要对陆上液化设施、管道基础设施以及使用更多的液化天然气生产浮动船进行更多投资。

核电市场有望开启

在过去几年中,阿根廷电力供应呈上涨趋势。2020年,阿根廷发电量为142.5太瓦时,在发生新冠肺炎疫情的情况下,该国发电量仍比上年增加2.1%。

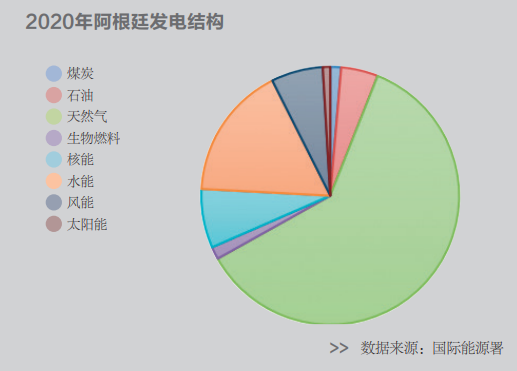

阿根廷电力生产主要以天然气发电为主,水能、核能和风能次之。截至2020年年底,天然气发电量占比达到60.89%,水能发电量次之,占比为16.74%;核能发电量第三,占比为7.39%,风能发电量的占比为6.49%。化石能源(66.89%)仍然“主宰”阿根廷电力生产;可再生能份额持续提升,占比(25.73%)超过四分之一。由于天然气供应的不确定性,目前阿根廷的燃气发电面临供应缺口。

可再生能源是阿根廷目前最有前景的工业部门。截至2020年年底,阿根廷可再生能源装机容量为1406.9万千瓦,位列南美洲第二,仅次于巴西(1.50亿千瓦),同比增长10.9%。2019年以来,随着风能、太阳能发电装机的持续增加,阿根廷可再生能源发电量出现明显增长,2019年可再生能源发电量同比增速为221.9%,尽管2020年受来水显著下降影响,水电出力不足,但该国可再生能源发电量仍然达到了创纪录的11.2太瓦时,同比增长74.9%。

核能在阿根廷能源结构中也起到了较为重要的作用。截至2020年年底,阿根廷核能累计装机容量为164.1万千瓦。发电量方面,2015~2016年和2018~2020年阿根廷核能发电量出现了两次增长期。2020年,由于化石燃料价格高企以及水能出力不足,阿根廷核能发电量出现了大幅增加(同比增长26.3%),达到10.7太瓦时,为历史新高。

阿根廷国有核电公司(NASA)是阿根廷电力市场第二大供应商。目前,该公司运营着3座核电站:阿图查一号(36.2万千瓦)、阿图查二号(74.5万千瓦)和恩巴尔赛(64.8万千瓦)。此外,阿根廷正在建造CAREM 25小型模块化反应堆(SMR),总容量为3.2万千瓦。根据媒体报道,阿根廷重启了2014~2017年与我国形成伙伴关系的洽谈。政府间谈判将达成新的“财务方案”,随后将签署建设协议,并有望在今年年中于阿图查启动首台“华龙一号”机组的建设。

根据能源信息调查和咨询公司Enerdata的数据,2002~2015年,阿根廷用电量增长强劲(4.5%/年),2015年后持续下降,2020年为124太瓦时。其中,阿根廷居民部门用电量最大(38%),领先于工业部门(37%)和服务业部门(24%)。

从电网建设看,阿根廷有两个主要的广域同步电网系统,分别是位于该国北部的阿根廷互联系统(SADI)和南部的巴塔哥尼亚互联系统(SIP)。自2006年3月以来,两个系统被整合在一起。SADI地区的电力市场由MEM(Mercado Eléctrico Mayorista)管理。

从能源监管机构看,阿根廷能源秘书处(SENER)负责制定政策,而国家电力监管机构(ENRE)是设在能源秘书处内的独立实体,负责应用1991年第26046号法律建立的监管框架,负责联邦政府控制下的行业的监管和全面监督。

阿根廷电力批发市场管理机构 (CAMMESA)是批发电力市场的管理者,其主要功能包括现货市场的发电运行调度和电价计算,电力系统的实时运行和电力市场的商业交易管理。

1960年成立的联邦电力委员会(CFEE)在该领域也发挥着非常重要的作用。它是专门针对电力业务的基金(即全国电力基金)的管理者,也是国家和省级政府关于电力工业、公共和私营能源服务问题的顾问,负责执行新项目和研究的优先次序,特许和授权。它也是电力行业立法修改的顾问。

阿根廷电力部门是南美洲最具竞争力的电力部门之一。然而,能源秘书处对阿根廷电力批发市场管理机构拥有否决权这一事实有可能改变竞争市场的运作。目前,发电、输电和配电的职能是向私营部门开放的,但这三种职能之间的交叉所有权存在限制。当前,阿根廷法律保证接入电网,以创造一个具有竞争力的环境,并允许发电机为全国任何地方的用户提供服务。

“页岩气经济”将是首选

目前,阿根廷对外国投资实际已无限制,外国公司可以广泛地、不受歧视地参与阿根廷私有化项目,包括通信、石油、电力、天然气、运输等国民经济的主要领域和基础设施建设项目。

从政策支持方面看,在气候变化和能源转型方面,阿根廷前总统毛里西奥・马克里在任时,曾大力助推可再生能源发展,并为该行业创造了相对有利的投资环境,包括向外国投资者开放阿根廷清洁能源拍卖活动。

早在2015~2016年,阿根廷政府先后颁布实施了27/191号法案和531/2016政府令,提出到2025年年底可再生能源在电力消费中的比例提升至20%的目标。但随着费尔南德斯上任,其甚少提及风电和太阳能,而且再未举办过清洁能源拍卖活动,能源政策更倾向于化石燃料尤其是页岩资源。

2021年11月,阿根廷总统费尔南德斯在联合国气候变化大会(COP26)上发言强调阿根廷对《联合国气候变化框架公约》及《巴黎协定》的承诺,表示阿根廷将应对气候变化作为一项国家政策,并详细介绍了阿根廷政府为此采取的各项行动。他指出,为了推进必要的改革议程,必须拓展资金来源、推出新的全球规则及激励措施。此外,有必要考虑建立生态系统服务支付机制,树立环境债务的概念,并开展债务换取气候行动。

可以推测,由于阿根廷目前经济发展相对滞后,债务压力巨大,其并未有足够的勇气扛起“脱碳”带来的额外经济负担,页岩经济可能更符合当前该国资源的禀赋和社会经济发展的需求。

在推进油气开发方面,2020年,阿根廷政府发布了《2020-2023年天然气供需方案》。该方案的主要目标一是通过补贴天然气价格,促进对天然气的投资,二是满足国家对碳氢化合物和替代天然气进口的需求,三是保留天然气行业就业岗位。据预测,该方案将为该行业保留数千个工作岗位,并能从进口下降中节省税收。

同年,阿根廷政府还颁布了《帮助减轻新冠肺炎疫情影响的支持和特别贡献法―天然气勘探补贴》,该文件提出25%的税收收入将用于天然气勘探、开发和生产项目。这些资金将由阿根廷国有能源一体化公司(IEASA)和阿根廷国有能源公司(YPF)管理,期限不少于10年。

从自身发展条件方面,近年来,阿根廷可再生能源发展潜力较大。该国水电资源主要集中在安第斯山脉两侧,水能潜力巨大(约170太瓦时)。在春季融雪解冻和夏季期间,水电资源异常丰富。伊瓜苏瀑布也是潜在水电开发地区。

阿根廷巴塔哥尼亚地区陆上风能潜力可观,该区域风电理论装机容量可达到5亿千瓦,但由于风电开发相关资金支持和财政激励不足,以及电力外输基础薄弱,该区域风电资源尚未得到有效地开发。此外,阿根廷海上风能的总体技术潜力达到惊人的25亿千瓦,是南美资源最丰富的行业市场之一,甚至超过巴西(14亿千瓦)和智利(11亿千瓦)。阿根廷几乎所有的大西洋海岸线都有强风,似乎这还不够,它的水域在风速最大的区域也相对较浅(0~200米),这需要使用固定底部或浅浮动设备。目前,海上风电固定底部技术在欧洲和亚洲已经成熟,而且浅浮概念预计将在一些深水概念之前实现商业化,因而,阿根廷海上风能发展具有巨大的市场空间。

阿根廷太阳能发展潜力同样较大,全国阳光照射最好的地区是西北地区。除图库曼(西北地区)省、布宜诺斯艾利斯部分地区、火地岛南部省份、圣克鲁斯省和丘布特部分地区等特定地区外,该国几乎所有地区的年辐照潜力都相当可观。

当然,经过多年的合作,我们能看到中阿可再生能源合作存在的一些问题。一是阿根廷政局不太稳定,政府换 届频繁,这会造成项目同时面临经济和政治风险。比如,基塞水电站历经7年仍处于建设阶段;二是由于阿根廷通货膨胀率长期高企,物价水平、劳动力及其他费用均有显著增长,能源项目面临成本增加的风险;三是项目所在地环境条件恶劣且基础设施匮乏,这会给施工建设带来极大困难。

(作者均供职于能研智库)资料、数据整理/李晓平 李昌峰 陈静

作者:成功 来源:能源评论 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有