光伏板块的“内忧外患”

去年12月中旬,光伏板块龙头隆基股份在当月两次全线下调产品价格,当时公司给出的价格是M10尺寸由6.20元下调至5.85元,M6(166mm)由5.32元下调至5.03元,G1(158.75mm)由5.12元下调至4.83元。但是硅片降价的趋势并没有维持多久,根据3月25日隆基股份最新产品价格来看,公司又重新上调了硅片价格,M10(18

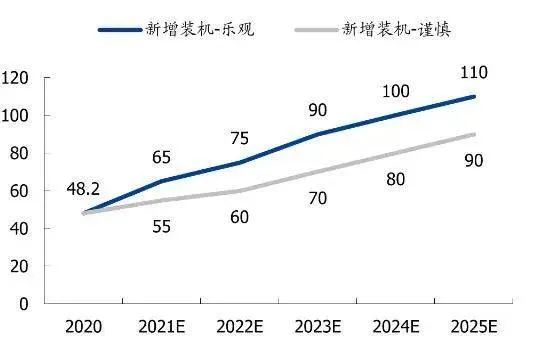

去年12月中旬,光伏板块龙头隆基股份在当月两次全线下调产品价格,当时公司给出的价格是M10尺寸由6.20元下调至5.85元,M6(166mm)由5.32元下调至5.03元,G1(158.75mm)由5.12元下调至4.83元。但是硅片降价的趋势并没有维持多久,根据3月25日隆基股份最新产品价格来看,公司又重新上调了硅片价格,M10(182mm)硅片在6.70元/片,M6(166mm)价格在5.55元/片,G1(158.75mm)价格为5.35元/片。可见,硅片降价并没有持续多久,整体仍然维持上涨趋势,而降价潮也促使了2021年年底光伏年底的抢装。2021年年初市场机构给出我国光伏新增装机量的预期是在55GW-65GW(中值60GW)。而2021年前十个月,我国新增光伏装机量仅为29.31GW,换言之,在后两个月的时间内要完成近50%的装机量,而根据2022年年初的数据显示,我国在2021年新增光伏发电并网装机容量约53GW,虽然低于机构给出的60GW的预期,但不可否认的是单单在去年12月,我国光伏新增装机就超过18GW,约占前11个月新增装机总量的一半。

装机潮无疑又重新提振了硅片的市场价格。

虽然长期看好光伏板块的发展趋势,但是短期来看,疫情影响和地缘冲突是不容忽视的“X”因素。

01

地缘冲突将阻碍短期新能源发展

经济全球化从20世纪90年代被世界认可,其意义在于有利于资源和生产要素在全球的合理配置,有利于资本、产品和科技在全球性流动。然而在2020年疫情后,竟出现逆经济全球化的趋势。

首先,贸易是经济全球化的重要枢纽,而在疫情的影响下,“地理隔离”导致供应链受到了前所未有的冲击,贸易的受阻逐渐传导至全球资源、商品的供需失衡,进而引发了全球的通胀预期。而分化点就在于,各大经济体和国家针对疫情的处理方式迥异,这些都在如海浪一般侵蚀着经济全球化这座“大坝”。

面对通胀和经济衰退,各国央行“左右为难”。

从30年期美国国债的收益率低于5年期美国国债的收益率,可以窥见全球经济或在经历着衰退阶段,而面对衰退期,一般是需要较为宽松的财政和货币政策,有数据显示,美国2020年财政刺激规模占疫情前正常年份的70%以上,(在2009年也不过10%左右),利率调降至0-25bps且持续维持低位,同时不断量宽扩表,实施放水以提振国内经济。

但事实上,这也加快了全球对通胀预期转向到全球通胀的周期。而疫情导致的“隔离”让这次“放水”对通胀的助推程度前所未有。上游资源价格高企和超高的海运运费就是标志:运输成本的大幅增长、下游需求释放以及商品供给端弹性大幅受限等因素放大了供需的缺口,从而导致商品价格大涨。这也是2021年全球大宗商品期现货价格走高、A股的上游周期板块业绩成倍增长的主要原因,但只有中下游的制造企业自己才明白什么叫“苦不堪言”。

原本仅有疫情的情况下,全球经济或许仅处于“割裂”状态。然而,俄乌冲突却似乎正在为“经济全球化”画下句号。欧美对俄罗斯的“非常规”制裁就是佐证,如俄罗斯市场完全被欧美资本市场孤立、美国冻结俄罗斯的美元外汇储备、欧洲冻结俄罗斯的海外资产等。但俄罗斯也并非“软柿子”,面对欧美联合制裁,也实行了反制裁:停止对欧美出口天然气石油、以卢布偿还外债等。这些似乎都在预示着“经济全球化”的终结。

虽然俄乌冲突的本身仅是“局部地缘冲突”,但这次冲突后的“后遗症”无疑将对整个世界的经济局势产生不可估量的影响。经济对峙导致全球石油、天然气等能源价格已出现大幅上涨,3月末美国甚至考虑从战略石油储备中释放1.8亿桶的石油,规模是近50年最大的一次。这不难看出,短期俄罗斯停止能源出口的反制裁,已经影响到欧美的能源安全。

短期国民经济生产生活与长期全球“碳中和”,二选一怎么选?

02

光伏产业的“内忧外患”

虽然长期利好全球的能源向光伏等新能源转型。但实际上,“远水解不了近渴”,短期来看,这次衰退不可避免地阻碍全球向新能源转型的进程。因为对于大多数国家来讲,化石能源仍然是主力,其价格直接挂钩各国的经济生产生活。不难推测,接下来各国的首要任务就是保障能源安全,加大对石油、天然气的投资、开采和储备,维持和增加石油和天然气的供应,以维稳价格。

因此,短期光伏产业装机量增速大概率将仍然不及预期。

国家能源局的数据显示,在2022年前两个月国内新增光伏装机规模为10.86GW,同比大幅增长234%,达到去年上半年新增装机总量的83.4%,超出市场预期。其实,2021年的第一季度也出现了这样超预期的,但二三季度的装机旺季却不及预期。要不是当年年底硅片下调价格,成本下降带动了12月的“抢装潮”,才勉强触及最低的2021年预期。

要注意的是,接下来光伏产业要走的路不比2021年容易:

“外患”:首先,经济全球化的修复需要时间,这是个不确定的时间长度。然而从美国考虑启用战略储备石油来看,似乎是做好了“硬刚”的准备。那么其他国家为保证本国能源供应,是否会加大对石油、天然气的开发力度;其次,中国的能源结构特点是化石能源为主,水利发电为辅,相比发展光电,水利发电算是“近水楼台”,这样不难理解为何国家会在3月底的国务院常务会议,要求加快国内水利的基础设施建设,预计投资8000亿在水利方面,推测2022年的新能源建设或将偏向水利方面。

“内患”:首先就是疫情复燃的不确定因素,疫情影响下,出现了部分企业停产停工的现象,未来是否会波及光伏产业;其次,光伏产业上游的硅料价格出现了11连涨的情况,可见下游需求量较大,出现了上下游供需错配的情况,接下来如果原材料价格继续上涨,在上轮订单结束后,成本压力若向中下游传导,势必会影响中下游的开工率;最后,随着政府对光伏发电补贴的不断退潮,光伏“野蛮生长”的红利期也将过去,项目收益率和装机增长率都将进入成熟期。

相比2021年的“难”,2022年在地缘冲突的助推下可能“有过之而无不及”。在2022年3月之后算是进入了全球经济衰退的周期,叠加通胀,必然使得全球央行对货币政策和财政政策采取非常谨慎的态度。虽然发展光伏产业的长期目标不会受到影响,但短期光伏板块必然会被全球的能源安全和经济衰退周期波及。

作者: 来源:英才杂志 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有