2022,光伏巨头的旋转门

4月20日,光伏逆变器龙头公司阳光电源业绩低于预期,股价直接被按在了-20%的跌停板上。这个表现,让市场吃了一惊,也才回想起,光伏行业的本质,坎坷且内卷。

过去的二十多年中,无数地方政府曾为此投下重注,无数地区首富、国家首富在这个行业诞生,无数产业奇迹以破纪录的速度诞生:

曾经的中国首富施正荣用

4月20日,光伏逆变器龙头公司阳光电源业绩低于预期,股价直接被按在了-20%的跌停板上。这个表现,让市场吃了一惊,也才回想起,光伏行业的本质,坎坷且内卷。过去的二十多年中,无数地方政府曾为此投下重注,无数地区首富、国家首富在这个行业诞生,无数产业奇迹以破纪录的速度诞生:

曾经的中国首富施正荣用六年时间,带领无锡尚德主攻光伏电池,成为了第一家美国主板上市的中国民营企业;江西赛维则仅用四年时间,完成了从硅料到硅片的全球称霸;汉能集团李河君,也一度凭借着光伏薄膜身价超过马云,成为当年的中国首富……

然而,俱往矣。

一轮又一轮的行业洗牌中,这些人、这些公司都已经伴随着行业周期的起伏而成为遥远的历史;曾经一百多座城市,曾喊出建设“千亿光伏产业园”的规划也早已成为泡影。

伴随着碳中和,光伏行业在过去两年赚足了眼球。各龙头公司业绩、股价双飞。这势头似乎意味着光伏行业进入了龙头为王的阶段,但事实却并非如此。硅料、硅片、电池、组件,每个环节,都在2022年迎来了一些变数。巨头们似乎又如同十多年前一般,走进了命运的旋转门。

一、硅料:从周期博弈到技术博弈

2021年,硅料价格上涨近两倍多,行业龙头通威股份也赚了82亿元,一年赚的等于过去三年的钱。但通威可不是一直这么风光,甚至刚入行的时候,就被泼了冷水。

2006年,海外光伏一片向好,国内老玩家加码、新玩家入局。通威集团决定进军多晶硅,从饲料跨界到硅料。通威的多晶硅产品在2008年年中问世,结果就遇到了2008年全球金融危机。欧洲光伏补贴政策也相继降低或取消。而与此同时,我国多晶硅料也大幅扩产,产能迅速从不足300吨达到了2万多吨。在需求减弱、供给增加的情况下,硅料价格只能不断下跌,从最高点开始,一年多就下滑了70%多。

通威是结结实实地赶了个晚集,别的企业前几年还赚了钱,但通威投产就赶上了价格下跌。甚至当时不少分析师认为,通威介入光伏,是个严重的错误。而面对出师不利,通威做出了一个重要的决定:“休克疗法”。

用通威老板的说法,多晶硅业务是低流血状态,最多有2亿元的亏损。不允许多晶硅业务干太大,工厂要控制住产能和产量。该控制的控制,该停产的停产。而有的公司则选择继续加码。比如,2008年刚过半,赛维LDK公司就表示,将投资120亿元新建规模1.5万吨的硅料生产基地。

2011年底,已投产的43家多晶硅企业仅剩8家企业尚在开工,约80%的企业都停产了。通威一方面依靠饲料业务,还有现金流;另一方面,休克疗法苦苦支撑,还能有一些订单。而扩张的赛维LDK公司,却遭受了沉重的亏损,最终破产重组,旗下一个做光伏组件业务的公司,则被通威股份买走了。

时间来到2017年,通威又一轮加码被泼冷水。当时,四面开战的硅料龙头保利协鑫,已经有了放缓扩张脚步的想法;而在2016年营收仅有209亿元的通威,却一举斥资341亿元,加码光伏硅料。

只可惜,产线建了一半,2018年国家便宣布了明确对光伏建设控规模、降补贴的531新政,行业一片哀嚎。此后相当长一段时间里,硅料的价格都持续在低位,到了2020年硅料的价格,更是一度降到了仅80元每公斤的历史低价。

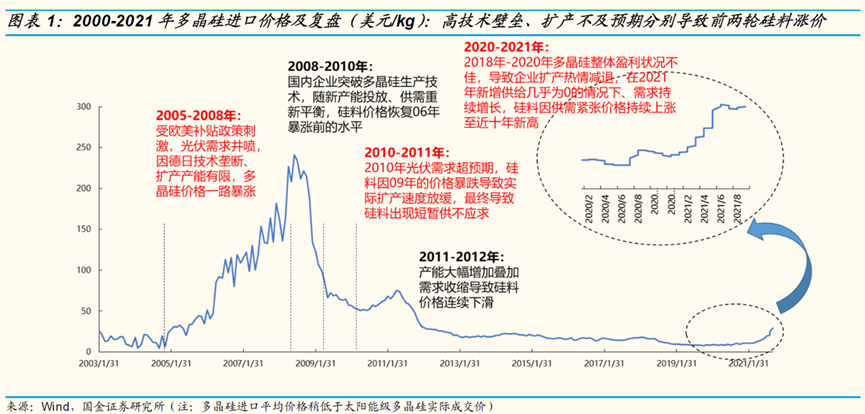

后面的故事就清楚了,碳中和政策出台,下游需求迅速爆发,上游产能扩张缓慢,供不应求。有说法说上游压货,其实也并不是这样。硅料扩产要2年左右,而下游硅片一年,组件3~6个月。不同的扩产周期,自然也造就了供需错配。再加上硅料投产资金需求巨大,动辄几十亿,企业的行为自然也更缓慢。

长产能周期叠加低产能弹性,就造成了硅料产业三年不开工,开工吃三年的特性。但龙头并非一劳永逸。一方面,行业一热就会有其他公司涌入、扩产。

另一方面,行业昔日龙头保利协鑫,也带着颗粒硅技术给行业带来冲击。所谓颗粒硅,和目前行业主流的块状硅相对应。颗粒硅直径两毫米左右,而块状硅则要大得多。当然,区别不只是形状。颗粒硅的出现,主要带来两大变革:

第一,是颗粒硅的化学反应原理,从传统的九大环节,降低到了四大环节,颗粒硅较传统块状硅省电足足四分之三,也就是说,仅电费一项,每公斤就可以节省大约十五元的成本。

第二,是颗粒硅的直径更小,流动性更小,因此在硅片生产环节,可以大大节约单晶硅棒的生产效率。其原理类似于,同样是融化蔗糖做棉花糖,颗粒更小的白砂糖,相比大块头的冰糖,融化与连续生产的效率都会大大提升。

颗粒硅好处很多,当然也有问题,比如纯度不够、还有跳氢等生产风险等。目前在国内,仅有保利协鑫一家公司可以规模生产。但当高瓴和洛阳钼业都为保利协鑫送来几十亿资金弹药时,当4月19日协鑫和中环、TCL在内蒙古签订了120亿元的投资时,行业格局至少不会是一潭死水。

二、硅片:以尺寸为名的联盟、部落之战

硅料的战争,是新旧龙头之战。而硅片环节,则是以尺寸为名的,行业第一、第二的“拉帮结派”的群战,部落联盟之战。第一的隆基股份,带领着晶科、晶澳组成了182尺寸部落;行业第二的中环,则和爱旭等公司组成了210联盟。

如果复盘过去十多年的历史,就会发现,硅片行业的发展,一直遵循着硅片越大、经济效应越高的“饺皮效应”:比如1981-2012这三十年间,硅片的边距尺寸从100mm,增长到125mm,进而又增长到156mm;此后2012-2018六年间,硅片尺寸又进一步增长到156.75mm;2018年迄今,则又相继出现了158.75mm、 161.7mm、166mm、210mm、182mm等更大尺寸硅片。

背后的逻辑,可以用饺皮做个类比:

同样多的面粉做三个小饺子皮,比做一个大饺子皮费力;硅片行业同理,相同的硅料,做一个大硅片,肯定比做同等面积的几个小硅片要划算。因为硅片尺寸越大,块数越少,对应的生产时间也就短,人力成本、机械损坏、耗材使用就越低。

而对下游电池、组件、电站来说,相同GW的装机规模下,硅片越大,所需的生产次数就越少,生产效率就越高,此外接线盒、汇流箱等配套设备也就越少。因此,硅片变大,对光伏行业来说,带来的是硅片到电池、组件、电站全产业链的成本降低与效率提升。

过去多年中,隆基都是大硅片的领跑者,先是2010年推出156mm硅片,后是在2019年行业普遍处于156mm与158.75mm尺寸时,推出了166mm硅片。然而,隆基的持续领先,就在2019年遭遇了挑战。

这一年8月中旬,行业龙二中环股份,推出了尺寸高达210mm的硅片。而更让人意外的是,作为行业龙头的隆基,并没有随后跟上,反而在2020年推出了182mm的新品硅片,让行业倒抽一口凉气。

市场有种观点认为,210还不够好。比如技术尚不成熟:硅片尺寸太大,导致重量增加,让硅片变得更易碎,更容易出现隐裂;此外,运输不便:硅片集装箱运输到海外,182硅片刚好可以六列组成一个组件;而210硅片只能五列组成一个组件,空间利用率降低,总功率反而低于182组件的功率,不能完全发挥出效应。

但这并非全部事实。生产方面,中环披露的良率已经到97%以上。而运输的话,最终交付的是组件。做210组件的公司,通过改变外观、新的设计、甚至将横放的硅片改为竖放等方法来提升空间利用率。

所以,与其说是技术问题,不如说是“基于投资回收的商业策略”。隆基的166产线在2019年才刚刚投产,如果选择210尺寸,就意味着全线报废,而如果选择182尺寸,则可以用很低成本对166产线做改造后,就能完成尺寸的升级。

很早之前隆基股份管理层说过,总说挑战者没有包袱,轻装上阵,但隆基奋斗这么多年,也并不是只有包袱啊,生产工艺的成熟、经验也都是核心能力。不管谁的说法有道理,现实的推演就是,硅片领域不再是一家独领风骚,联盟、部落将会持续作战。

三、组件:一体化,是最好范式吗?

过去一年,硅料、硅片上游都过得不错,但中游组件就惨多了。硅料涨价两倍多,组件却只涨了20%左右,对上游没有谈判力,面对下游,一旦价格高了,就会有价无市,电站拒绝采购。

惨不只是去年一年的表现,电池与组件毛利率也常年处于行业底部。PV Infolink做过一个统计,在2020年前后,硅料尚未涨价时,光伏产业链中,硅片的毛利约为39.22%、电池约为13.10%,组件则在4.61%上下。

而自从2021年硅料涨价开始,电池与组件企业,更是一度亏本经营,比如作为第二大电池企业,爱旭股份2021年全年预计亏损1000万~7000万,而组件环节,2021年迄今,单瓦的毛利,则一度从0.01元下降到了-0.01元,开始亏本经营。

那么,中游组件如何走出困境?隆基给出的一个回答,就是一体化。

2014年原本专注于单晶硅片的隆基股份,首次将手伸向了行业的下游,收购了浙江乐叶组件 85%股权。隆基的最初目的,是面对组件支持多晶硅的情况下,为了推广单晶硅业务,不得已而为之。但逐渐形成的一体化,确实为隆基带来了优势,成为了隆基敢于逆势推广182mm硅片,以及平稳度过产业周期的秘诀。

周期来临,上游涨价时,隆基凭借着最大硅片企业的身份赚得盆满钵满;行业寒冬,销量惨淡时,隆基又可以凭借电池与组件的下游资源优势,对硅片内购,打开销路。东边不亮西边亮,抵御风险能力提升。当然,也会降低弹性,但正如那句话:成功的企业家只赚取有限利润。

一体化的好,谁用谁知道。最大的硅料企业通威,也是最大的电池制造商;保利协鑫,早年则是硅料、硅片、电池、组件、电站打满全场的六边形战士;硅片中环,开始通过投资等方式,将业务拓展到硅料、电池以及组件环节。组件企业晶科、晶澳,也在进军硅片、电池。而光伏设备商上机数控,也在硅片领域“夺食”。

大家在垂直的道路上狂奔。但无限扩张、一体化真的毫无弊端吗?原本各安其职的产业链合作关系,随着供应商变成了对手、客户也变成了对手,也开始变得错综复杂。如果你培养出了对手,内心里是否会跑过多少匹马?是否会有忌惮呢?

业内曾有个传言,2017年的时候,国家能源局某领导曾询问一家组件公司,你们的硅料从哪里采购?该公司回答,国内,用特变电工;国外,用德国瓦克。这让领导十分吃惊,为什么当时的行业老大不在采购范围呢?组件公司的回答是,老大那家已经向下游延伸,做了硅片、组件,是对手。

成功的企业家,是不是还应该赚取有限利润?答案不管如何,现实是,此时此刻,恰如彼时彼刻。

四、结尾

二十余年的周期浮沉、阵营博弈、产业扩张,中国光伏似乎早在诞生伊始,就与内卷捆绑得紧紧的。行业的霸主也从无锡尚德、江西赛维、汉能、保利协鑫、隆基一轮轮地更迭。随着行业发展,竞技门槛也在提升,似乎到了强者恒强的阶段。

但,不要忘记,光伏行业是以降本增效为驱动力的。技术路线不断更迭,电池领域也面临多种路线。在这样一个行业内,没有一扇门是永远为谁打开的,当一步步靠近旋转门的时候,也只能向前走不要回头望。至少,光伏的前景,依然是敞亮的。

作者: 刘芮 来源:远川科技评论 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有