明年光伏看什么?

对于光伏行业而言,2022年是曲折的一年。

岁末,告别了持续三年的疫情严防严控,我们寄托于明年的经济复苏,各行各业能够恢复到疫情前的水平。光伏行业则在扰动的三年中成长,帮助国家在世界能源转型方面获得重要话语权。光伏企业营收相比19年再上一台阶,三季度共66家光伏企业营业收入达到8283.17亿元,同比增长70.32%,利

对于光伏行业而言,2022年是曲折的一年。岁末,告别了持续三年的疫情严防严控,我们寄托于明年的经济复苏,各行各业能够恢复到疫情前的水平。光伏行业则在扰动的三年中成长,帮助国家在世界能源转型方面获得重要话语权。光伏企业营收相比19年再上一台阶,三季度共66家光伏企业营业收入达到8283.17亿元,同比增长70.32%,利润翻倍。

2022年,下游需求同时影响着行业结构变化和板块表现,例如欧洲能源危机加速了户用分布式光伏及储能的抢装,国内相关企业获得了戴维斯双击的机会。

上游硅料的供应节奏此起彼伏,曾经一度站上30万元/吨的天价,意味着2块/W以上的组件价格会令到国内地面电站难以承接,装机量占比进一步降低至四成以下。

到了年末,随着硅料供应开始放量,产业链价格开始松动。

2023年看光伏,我们最关心的有两个:一是明年需求增长何以为继;二是下游利润修复的确定性。

01

需求是驱动利润修复的关键

复盘历史上硅料降价后产业链的变化,可以大致总结出这样的规律,即毛利率修复的关键在于需求的相对变化,但需求端出现萎缩时,下游其他环节的降价幅度大于硅料,各环节的利润空间都会被压缩。

当每一轮需求断档导致价格和利润承压后,行业往往会迎来一轮新的需求爆发。

叠加上游硅料的供应放量,在需求高速增长的前提下能够截留住部分利润空间,抵御硅价下沉的拖曳,那么下游将迎来更明显的利润修复。

我们可以通过比较14-15年以及19年的情况,来判断明年利润修复的信号。

14年国家出台光伏补贴政策,国内装机开始加速。为应对美国双反调查,国内从14年9月开始暂停了太阳能级多晶硅贸易进口业务申请的受理,使得多晶硅进口量飙升。

进口量的大幅增加拉低了硅料价格,更进一步拉开了终端组件、电池片和硅料的价差。考虑各环节非硅成本处于下降的趋势,实际单瓦盈利还会超过价差。

由于需求端的强势,硅片、电池片、组件端在价格博弈里取得了胜利,中游制造端的毛利率和ROE在这段时期也迎来了修复。在盈利修复的驱动下,光伏板块在15年的绝对涨幅达到90.5%,相对于沪深300的超额收益达到了85%。

接着看另一个时间段:2018年以来,受531政策影响,国内需求开始转冷,各环节价格出现不同程度下跌。与此同时,制造端价格降低刺激了海外装机需求,制造商纷纷转向海外。19年组件出口量同比增长了62%。

海外市场需求的强支撑令各环节价格降幅再次出现分化。18年5月31日至年底,硅料/硅片/电池/组件价格降幅分别为38%/27%/24%/18%。

18年四季度开始,组件单季度出口量环比迅速提升,组件、电池片价格便开始小幅抬升,可以看到价差和需求趋势的同步。由于“531”新政的冲击,18年大部分国内光伏企业日子都不好过,毛利率出现明显下降,倚靠来自出口的需求增量,业绩到19年才有所改善。

并且,当供给过剩导致价格下跌的趋势明确之后,终端装机的意愿会更加强烈。组件价格对终端装机存在明显的调节机制,意味着要想维持装机快速增长的态势,组件价格是不能过高的。

参考去年年末硅料价格对装机需求形成的挤压,就是一个反例。当时组件价格最高站到了2.1元/W,导致了去年第四季度组件环节排产连续下降。当需求下滑后,12月组件和硅料价差收窄,影响了一体化公司22年Q1的盈利能力。直到年初海外装机需求以更高的力度爆发,此刻组件价格在1.88元/W初企稳,再加上非硅成本下降以及汇兑收益,Q2-Q3组件端的利润率有所回升。

前面的案例说明了,硅料价格的下降并不一定就会带崩产业链价格,需求才是下游打开利润空间的决定因素,也是当前市场表现向下调整的主要原因。

因此,到了明年初,在硅料产能逐步释放的前提下,硅料价格下降自然是喜闻乐见的事情,我们可以观察下游价差是否走阔从而验证盈利端能否出现修复。

明年硅料、硅片产能过剩将是确定的事情:23年硅料产量大约150万吨,预计可满足全球460GW的装机量,硅片今年底的产能也将达到536GW。进入四季度以来海外组件出口需求转冷,硅料和硅片就是跌的最凶的两个,不过这也给了供需调整的时间,明年很有可能呈现上游打价格战,下游积极扩产出货的反转。

那么待到明年初,下游需求又会出现怎样的变化?

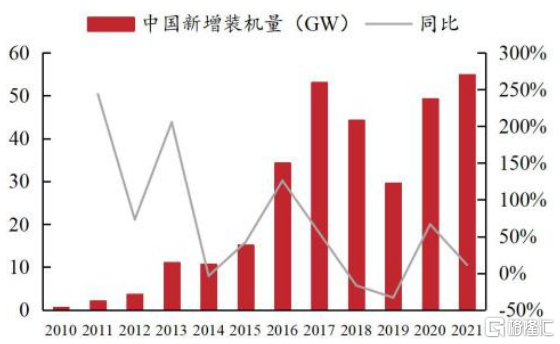

首先,地面电站的装机量有望复苏。过去三年里,在光伏实现平价上网后,地面电站装机量逐年下滑,对组件价格的接受能力亦不及分布式光伏,导致价增量缩,今年前三季度占比不及四成。明年硅料价格如果传导顺利,那么需求弹性将发挥积极作用。

并且,政策端的引导十分明确,风光大基地建设是“十四五”新能源发展的重中之重。第一批大基地中光伏电站规模就超过50GW,目前已经开始建设,明年有希望全部并网。

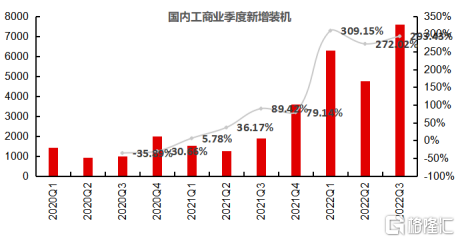

其次,今年前三季度分布式光伏装机中,工商业分布式接替户用光伏成为了高增长的细分场景,新增约19GW,比去年同期提高了158.13%,占了光伏装机的36%。

国家对于安装比例也提出了要求,在《城乡建设领域碳达峰实施方案》中提出,到2025年新建公共机构建筑、厂房屋顶光伏覆盖率力争达到50%。安装了分布式光伏的企业能够通过并网售电带来经济收益,随着各地区峰谷价差扩大,经济性提升进一步驱动装机量。

(来源:能源局)

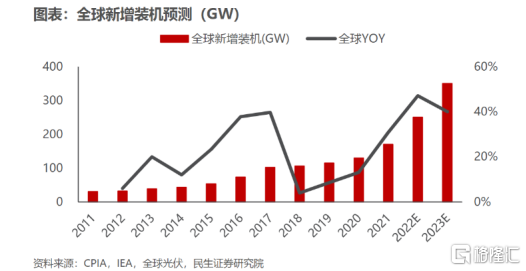

全球市场内,硅料价格下降对海外需求释放同样是利好的。欧洲PPA电价走高的趋势推动了各国加速光伏装机的步伐,23年预测装机需求将增至85GW。美国对东南亚组件的双反调查亦逐渐缓和,重新疏通国内组件厂对美国的出口通道,并且在税收上给予各环节补贴,利好国内光伏厂商出口。加上明年南美、中东等地集中式电站等待起量,根据集邦咨询的预测,明年全球光伏装机量在330-360GW之间。

02

从周期角度看下游盈利修复

站在资本周期的角度,在2014年到2015上半年,2020年到2021年底两个阶段,光伏电池和组件端有较明显的涨幅,固定资产增速和ROE变化都呈现此消彼长的趋势,表明前期资本投入已经逐渐形成规模,产能伴随着需求释放,得以带来ROE的温和修复。

16年之后行业开始面临新一轮洗牌,一体化和P型电池片加速更替,带动制造和设备成本降低。并且15年补贴退坡导致16年抢装透支需求,产业链价格开始走低,由此光伏板块进入向下调整阶段,期间资本开支下滑开始收窄后逐渐恢复,为19年需求回暖蓄力。

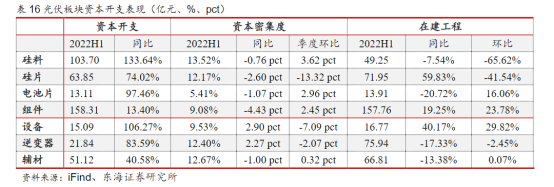

光伏板块上半年主要的资本开支来自硅料和组件端,一个扩产周期最慢,一个最快,从在建工程看出,2021年硅料端扩建的产能已经开始于今年正式投产,因此从下半年硅料开始放量。

同时,N型电池的产业化进程已经到了量产出货的阶段,上半年电池片开支同比增长了97%,不过当前基数可能仍然少估了像跨界玩家的参与。

以进度最快的TopCon为例,目前全行业已经公布的TOPCon的电池产能接近500GW,已经投产57.2GW,在建125.5GW,到明年年底堆积的产能就高达241.7GW。

但站在明年供应端最饱满的硅料端看电池片,当前正处于电池切换的关键节点,无论是PERC还是N型电池,哪一块都不敢大量投产。加上今年下半年以来,大尺寸PERC产能释放明显放缓,N型电池由于存在技术壁垒,短期供给也无法迅速跟上,因此到明年上半年,大尺寸PERC以及N型电池的有效产能并不算充足。

如果上半年N型电池导入顺利,则N型电池片的投放进度未必能完全跟得上需求,优质电池的产能至少在明年上半年仍会偏紧,价格还有一定韧性,预计到下半年逐渐形成规模后开支逐渐放缓,参考前面两个阶段,作为盈利修复的信号,当然,明年需求能否如期般乐观是一个关键的前提。

03

尾声:明年光伏看什么?

前面各自从供需变化和资本开支的角度讨论了明年出现盈利修复的机会,在上游硅料供给,终端需求释放释放的共振下,利润逐渐回归至下游电池片及组件领域,利好那些盈利边际改善空间较大,全球化布局,竞争壁垒较高的企业。

其次是把握增长中的价值,当前电池技术立足未稳,却是上半年炒的比较火热的板块,一些企业因为抢先布局早早享有了估值溢价。根据CPIA预测,到2023年,N型电池的市场份额有望提升至20%左右。

22年电池片环节CR5不过50%,相比其他环节更为分散。尽管新入局的企业没有较重的P型电池产能负担,但主流厂商在质量和转换效率方面有更好的口碑。

反观辅材,在下游需求高增的情况下量增的确定性较强,产业链价格下降有望缓解对非硅成本的挤压。

方向上,如光伏玻璃、接线盒、焊带等环节,迭代后的新产品市占率有望提高,以及供需格局改善后利润迎来修复,而像胶膜、石英砂则受益于产能紧缺,享有一定议价权,明年维持紧平衡的态势,以及在明年国内地面电站放量,国产IGBT导入下,逆变器需求持续向好。

作者: 来源:格隆汇APP 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有