光伏行业,红火之下的开心与忧心

尽管在产能和产量上都拥有绝对优势,但中国光伏行业的瓶颈也日渐清晰

2022年是中国光伏行业迄今最幸福的一年。光伏产业链自上而下大致分为多晶硅(即硅料)、硅片、电池片及组件四个制造环节,加上电站开发,共五个环节。制造端,据中国光伏行业协会(CPIA)统计, 2022年国内多晶硅、硅片、电池、组件产量分别为83万吨、357GW、318GW、289GW,增速均在55%以上,行业总产值突破1.4万亿元。

电站开发,中国光伏制造有效支撑国内外光伏市场增长和全球新能源需求。2022年,国内光伏大基地建设及分布式光伏市场稳步提升,新增装机同比增长60%至87GW,增速高出上年45个百分点,成为国内新增装机最大、增速最快的电源类型。截至2022年底,中国光伏累计装机突破3.9亿千瓦,仅次于火电、水电,成为第三大电源。

装机结构则呈现出集中式、工商业分布式、户用分布式“三分天下”的新格局,分布式新增占比近六成,连续两年超越集中式,成为光伏新增装机的首要力量。

2022年,中国光伏产品出口512.5亿美元,同比增长80%,创历史新高。

2023年,中国光伏行业会继续幸福下去吗?

上游制造企业继续开心

根据CPIA预测,2023年国内光伏新增装机量将达95GW-120GW,迈入百GW时代,全球光伏新增量将达280GW-330GW,相当于12-15个三峡电站的装机容量。

按照彭博新能源预测,2023年光伏多晶硅、硅片、电池片、组件有效制造产能预估为524GW、561GW、576GW、636GW,远超终端需求预测区间,对价格下行的推动力非常大。也就是说,降价将成为2023年的关键词。

多晶硅涨价引发的光伏全产业链涨价潮已持续两年,曾伤害了2021年的下游装机意愿。2021年,国内光伏新增装机同比增加14%,低于市场预期。彼时产业链火药味十足,下游频频向上游发难,指控部分企业刻意营造多晶硅严重短缺的假象。对照来看,2022年的多晶硅价格比2021年更高,但产业链和气了很多,这主要是由于海内外市场需求空前旺盛,对高价的接受度更高。相比2021年,尽管还是上游吃肉,好歹下游也喝上了肉汤。

从光伏制造端集中度变化情况来看,2022年行业前五名在多晶硅、硅片、电池片、组件环节的市场占有率分别为87.1%、66%、56.3%、61.4%。其中,硅片环节的集中度下滑18个百分点,其他环节变化不大。中国光伏行业协会名誉理事长王勃华公开表示,2022年硅片产量达到5GW以上的企业达到14家,而这个数字上年是7家。

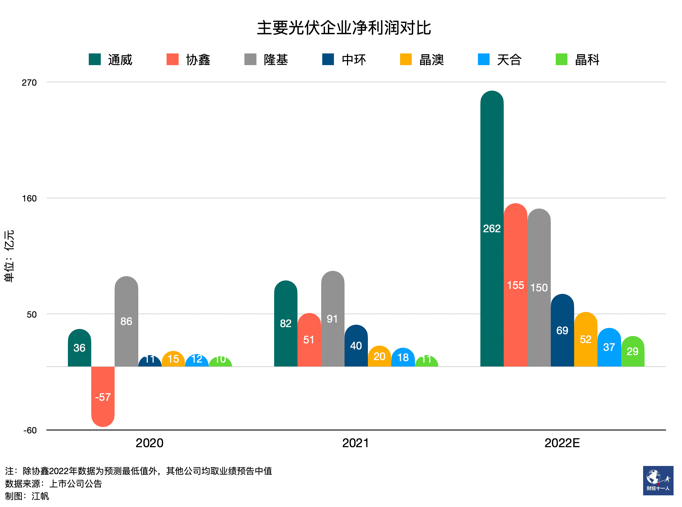

多晶硅是2021-2022最赚钱的环节,两大硅料龙头通威、协鑫2022年的预测净利润均达到历史最高值,甚至高出其各自上市以来的净利润总和。至于2023年的硅料价格走势,根据新产能的投放节奏,下半年降幅将大于上半年,但整体维持高位运行。一般来说,6万-8万元/吨的硅料价格为行业的盈亏线。与历史水平相比,当前24万元/吨的价格即便腰斩,头部企业也还有不小的利润空间。

2023年,随着新产能的投放,降价通道已经打开,并将在下半年提速。从产业链利润来看,虽然硅料、硅片环节的盈利中枢将逐步下降,但硅料仍将是最赚钱环节,议价话语权开始过渡到电池与组件环节,特别是大尺寸电池片紧俏,利润得到修复。

中国光伏行业协会硅业分会预计,2023年,保守估计国内硅料产量超146万吨,加上进口达156万吨,可满足600GW下游用料。分季度来看,预计一季度硅片产量加安全库存总量约120GW左右,与硅料供应基本持平,短期内硅料价格仍有支撑,但随着终端对组件、电池片价格高位的接受度降低,硅片环节开工率和价格将随之调整,硅料价格也难以持续维持高位。

下游电站企业继续忧心

2022年,中国光伏电站新增装机87GW,累计装机392GW,均占全球三成以上比重。

但与热闹的上游制造端相比,下游电站端则忧心忡忡,备受供应链不稳定、商业模式不清晰、用地政策不明确、建设强制配套等问题困扰。

光伏电站投资主要分系统设备投资、非技术成本两块,随着光伏产业链的发展。前者降本空间大于后者。纵观光伏行业数十年的发展,以组件为主体的设备投资占光伏电站总投资的比例从75%降至目前的65%左右。

硅料涨价引发的光伏全产业链涨价潮已持续两年。2021年后,组件价格打破过去10多年单边下降的轨道开始涨价,这立即抑制了当年下游的装机意愿。对照来看,2022年组件价格抬升至1.95元/瓦,但下游装机增速超60%,创下纪录。这一结果显示,2022年下游对高价的接受度比2021年高,全盘接受了上游顺出的成本。但这一模式不可持续,因为电站开发商的投资意愿仍受投资收益率约束。

上海华能电子商务有限公司光伏事业部总经理王枫认为,中国光伏的发展体量不断带动国内产业链朝着降低成本,这一方面会带动国内光伏电站的投资热情,另一方面也会给产业链带来巨大冲击。

在国家电力投资集团有限公司战略规划部副主任李鹏看来,光伏行业发展至今,仍未理顺产业链,这导致行业出现多轮大起大落,光伏产业的发展一定要建立稳定预期,利润不能过度集中在某个单一环节。

除了上游供应链涨价,光伏电站投资中的非技术成本也在增加,比如征地费用、租地费用,拿资源时的一些扶贫、基础配套等投资。光伏项目强制产业配套已存在较长时间,国家及省级主管部门2022年多次出台文件,明令禁止,落地效果有待观察。

此外,与过去的固定电价不同,电力市场化交易后电价波动加大,光伏电站收益的不确定性随之增加。电力现货市场交易形成分时电价,造成电价波动剧烈,与中长期长协交易不同。当前,山西、山东等14个电力现货试点省份均已进入试运行,江西、青海等不少非试点省份也正在陆续开展电力现货试运行,不同省份的电力现货交易规则不同,由此造成光伏收益难以预测。

李鹏认为,除了稳定供应链,政策预期和商业模式也需要更稳定的预期,这样企业才愿意去做长期投资。他还认为,光伏要做大增量,一定要脱离大电网消纳,把“光伏+”模式做透,逐步摆脱对于大电网调节性能的依赖,如此才能真正步入到200GW时代,否则很快就会触到发展的天花板。

国家能源局新能源司副司长熊敏峰近期表示,国家能源局下一步将研究推动出台光伏用地、用林、用草、用海政策,提供有力的土地要素保障。并将会同有关方面研究优化储能调度运行机制,着力解决新能源项目强制配建储能但又“建而不调”的问题。

王枫也指出,虽然中国晶硅产业链独步全球,但其中一些关键元器件原材料仍依赖进口,考虑到今年全球光伏新增装机规模大,这些薄弱环节可能会出现短缺加剧,这是2023年需要重视的问题。一是光伏逆变器的igbt芯片;二是光伏组件胶膜的核心原料EVA、POE;三是电化学储能,目前70%的光伏储能形式为抽水蓄能,另30%为物理储能和电化学储能,国内缺锂,今年组件价格下行,投资热情高涨,可能会出现供给瓶颈。

海外市场蓬勃发展,中国企业出海受阻

2022年,全球能源转型投资创新高,达1.11万亿美元,光伏占比接近1/3。在此背景下,2022年中国光伏出口井喷式增长,硅片、电池片、组件加总,出口额512.5亿美元,同比增长80%。其中,光伏组件出口额占比约八成以上;组件出口量达154GW,占总产量的一半以上,均创历史新高。

但从2022年8月起,受进口方用工短缺、罢工、高温、假期等因素影响,中国光伏产品月度出口环比呈现明显下降趋势。

分地区看,2022年,欧洲依旧是中国光伏产品最主要的出口市场,也是增幅最大的地区市场,出口额同比增长115%,约占中国光伏产品总出口额的一半。

中国光伏目前在四个制造环节的全球产量占比均在75%以上,短期内这一数字将继续提升。欧盟、美国、印度作为除中国外全球最大的光伏装机市场,本土光伏制造能力十分孱弱,大部分光伏组件都依赖于中国出口,但它们重塑本土光伏制造、分散供应链的决心非常坚定,均出台相应制造及补贴扶持政策。

据彭博新能源财经(BNEF)统计,假设所有制造补贴政策都落实,预计2025年印度本土组件产能将达75GW以上,而2025-2030年,印度的年均本土需求在40GW左右。在美国,税收抵免政策确具吸引力,截至2023年1月底,美国现有及已宣布组件产能超40GW。

2021年遭遇美国贸易壁垒后,中国光伏企业加大布局在东南亚的工厂。截至2022年底,中国光伏企业在海外的硅片、电池片、组件产能分别达到9.5GW、44.2GW、42.4GW,但仍然薄弱。

中国光伏企业海外产能集中在东南亚。2022年以来,企业已经开始探讨在靠近销售市场的区域布局产能。2023年1月中旬,晶澳科技宣布已在美国亚利桑那州凤凰城租用一家制造工厂,用于生产光伏组件,年产能2GW,总投资额12.4亿元,预计2023年四季度投运。

对于中国光伏企业来说,海外建厂的长期经济性仍然是重大顾虑。根据BNEF测算,欧美单GW的建设成本比国内高4倍左右,东南亚高出国内20%-30%左右。

根据IEA(国际能源署)2022年12月发布的研究报告,未来五年,印度、美国和东盟的硅片产能将增加近五倍,到2027年多晶硅和电池片产能可能会翻一番。到2027年,中国光伏制造产能占比将从2021年的80%-95%降低五个百分点,产量占比将从2021年的75%-90%降低15个百分点。

当下,光伏产业链降价通道已经打开,下游需求只增不减,光伏行业在全球范围内都将持续蓬勃发展。但中国机电产品进出口商会光伏分会秘书长张森认为 ,中国企业面临的外贸形势却愈加严峻复杂,反倾销、反补贴、反规避、提高基本关税等形式的贸易摩擦、壁垒、限制之外,“人权”、“低碳认证”、“能效标签”、“可持续发展”等新型贸易壁垒也都在形成中,这对中国企业的垂直一体化、国内外产能布局、合规经营、可持续发展提出了更高的要求。

作者:江帆 来源:财经十一人 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有